為什麼歐盟VAT實務操作如此複雜?台灣賣家面臨的四大挑戰

對於在Amazon、eBay等平台銷售的台灣賣家與工廠而言,歐盟VAT不僅是「稅率計算」的數學題,更是一套涉及27國差異法規、多語言文件、嚴格時效要求的複雜系統。根據2025年歐盟委員會統計,跨境電商VAT申報錯誤率高達38%,其中台灣賣家因「語言障礙」與「法規不熟悉」導致的錯誤佔比超過60%。

台灣賣家在VAT實務操作中面臨四大核心挑戰:

挑戰1: 申報週期與格式的27國差異

歐盟雖然有統一的VAT指令(2006/112/EC),但申報實務由各成員國自行規定:

申報週期差異::

- Germany:月報(若年營業額>€7,500)或季報

- France:月報(強制),即使無銷售仍需申報

- 義大利:月報 + 季度匯總(Lipe系統)

- 荷蘭:季報(營業額<€20,000可年報)

- 波蘭:月報 + 即時發票上傳(JPK_V7系統)

申報格式差異::

- 德國使用ELSTER系統(需安裝專用軟體)

- 法國使用Edi-VAT系統(支援EDI電子交換)

- 義大利使用SDI系統(強制電子發票)

- 西班牙使用SII系統(即時供應資訊)

實務困境:若台灣賣家在5國有FBA倉庫,需同時應對5種系統、5種語言、5種時程,稍有疏漏即觸發罰款The

挑戰2: 稽查觸發機制的不透明性

歐盟各國稅務機關使用風險評估系統(Risk Assessment System)篩選稽查對象,但演算法保密。已知觸發因子包括:

- 銷售額異常波動:如某月突增300%(可能拆單規避)

- Input VAT/Output VAT比例異常:如Input VAT持續>90% Output VAT(可能虛增成本)

- 跨境交易頻繁:頻繁的Intra-Community Supply(可能MTIC詐欺)

- 申報延遲或修正:3次以上延遲申報自動觸發

- 第三方通報:如Amazon通報未提供VAT號、物流商通報可疑拆單

實務案例:台灣賣家A在德國FBA銷售手機配件,2024年Q1銷售額€50,000,Q2突增至€200,000(因促銷)。德國Finanzamt自動觸發稽查,要求A提供所有訂單明細、庫存移轉記錄、促銷證明。A因未保存完整記錄,被要求補繳€15,000「推估稅款」。

挑戰3: 補稅與罰款計算的多重標準

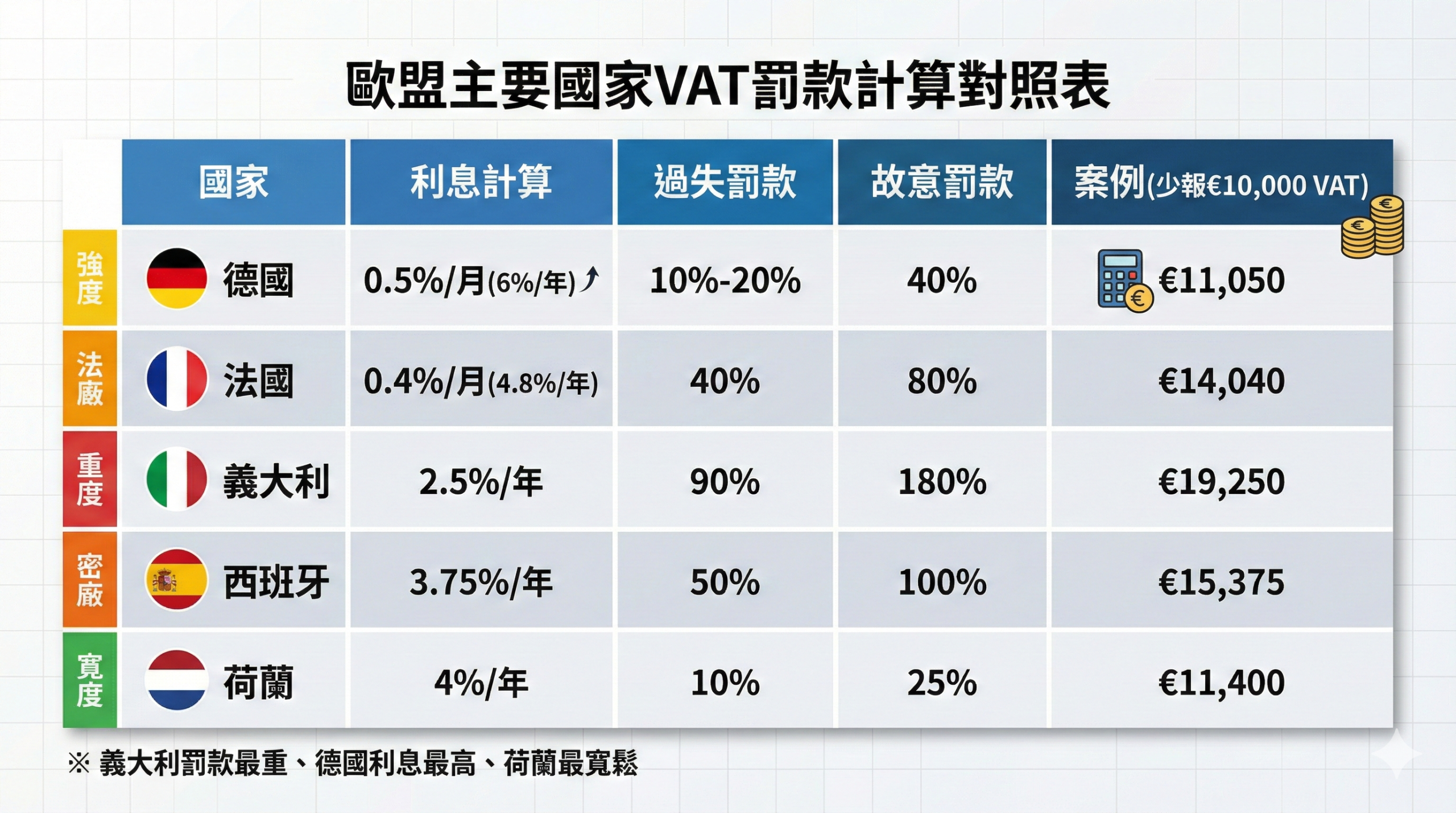

各國對VAT違規的處罰標準差異極大:

Germany::

- 延遲申報:每月€25滯納金 + 欠稅額1%利息

- 少報/漏報:40%罰款(故意)或10%-20%(過失)

- 拒絕提供資料:€5,000-€25,000行政罰

France::

- 延遲申報:€150滯納金 + 欠稅額0.4%/月利息(最高40%)

- 少報/漏報:40%-80%罰款(依惡意程度)

- 虛假發票:100%罰款 + 刑事責任

義大利::

- 延遲申報:€250-€1,000滯納金

- 少報/漏報:90%-180%罰款(歐盟最高!)

- 未使用電子發票(SDI):€500/張發票

實務困境:同樣少報€10,000 VAT,在德國罰€4,000,在義大利可能罰€18,000。

挑戰4: 語言與文化障礙的隱形成本

語言障礙::

- 稽查通知函(德文/法文/義大利文)

- 補充資料要求(需翻譯所有商業文件)

- 申訴信函(需法律專業用語)

文化差異::

- 德國稅務機關要求「絕對精確」,容錯率極低

- 法國重視「程序合規」,即使數字正確但程序錯誤仍處罰

- 義大利強調「即時性」,延遲1天即算違規

實際成本:委託翻譯一份200頁稽查資料,費用€5,000-€10,000;聘請當地稅務律師應對稽查,費用€200-€500/小時。

歐盟VAT申報實務操作:從零開始的完整流程

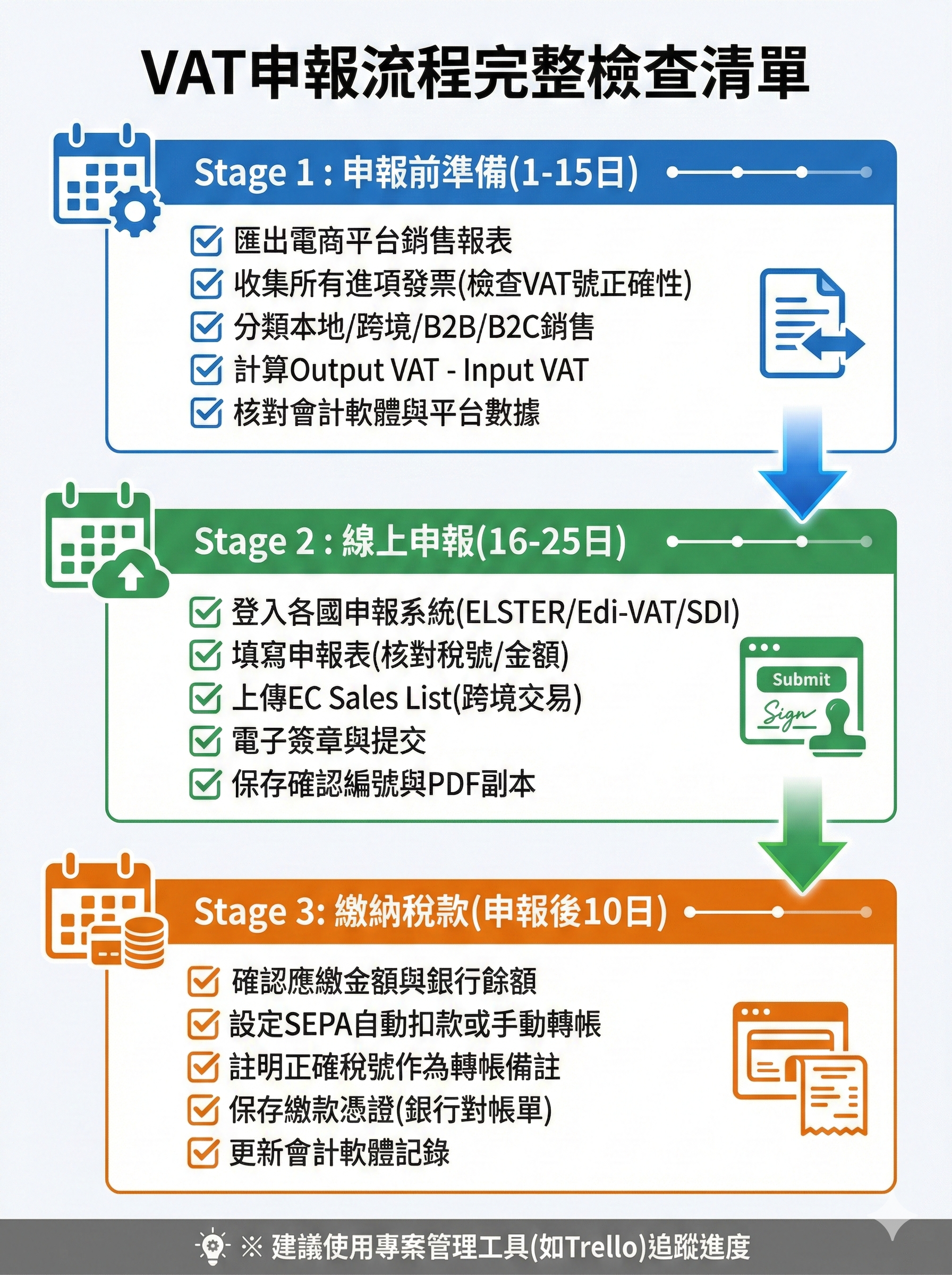

階段1: 申報前準備(每月1-15日)

步驟1.1: 收集銷售數據

從電商平台匯出::

- Amazon:Seller Central → Reports → Tax Document Library → Download “VAT Transaction Report”

- 包含:訂單號、銷售日期、買家國家、商品價值、VAT金額

- eBay (web auction company):Seller Hub → Performance → Payments → Download “Transaction Report”

- 注意:eBay不自動計算VAT,需自行計算

從會計軟體匯總::

- 若使用Xero/QuickBooks/DATEV等軟體,匯出「VAT Return Report」

- 核對平台數據與會計軟體是否一致(常見差異原因:退貨、價格調整)

分類匯總::

- 本地銷售(Domestic Sales):賣家所在國內銷售

- 跨境EU銷售(Intra-Community Supply):銷售給其他EU國家

- B2B vs B2C:需驗證買家VAT號

步驟1.2: 收集進項憑證(Input VAT)

可抵扣項目::

- 商品採購成本(從台灣進口至歐盟倉庫的進口VAT)

- 歐盟境內採購(如包裝材料、標籤)

- 物流費用(FBA倉儲費、國際運費的歐盟段)

- 專業服務費(Fiscal Representative、律師、會計師)

- 辦公支出(若在歐盟有辦公室)

不可抵扣項目::

- 娛樂費(如客戶餐飲)

- 員工福利(某些國家)

- 乘用車購置(德國/法國限制)

- 非商業用途支出

憑證要求::

- 合規發票:必須包含賣方VAT號、買方VAT號、商品描述、VAT金額、發票號碼

- 電子發票:義大利、西班牙、波蘭強制使用電子發票系統

- 保存期限:德國/法國10年、其他國家7年

步驟1.3: 計算應繳VAT

公式::

應繳VAT = Output VAT(銷項) - Input VAT(進項)

實例::

- Output VAT:€100,000銷售額 × 19%(德國稅率) = €19,000

- Input VAT:€50,000採購成本 × 19% = €9,500

- 應繳VAT = €19,000 – €9,500 = €9,500

特殊情況::

- Reverse Charge(逆向徵收):若採購自其他EU國家,需同時申報Output與Input(淨額為0)

- Margin Scheme(差額徵稅):二手商品適用,僅對利潤徵稅

- 零稅率出口:出口至非EU國家適用0%稅率(需出口證明)

階段2: 線上申報(每月16-25日)

德國ELSTER系統實操::

步驟2.1: 安裝與認證

- 下載ELSTER軟體:https://www.elster.de{:target=”_blank” rel=”noopener”}

- 申請ELSTER證書(需10-15天)

- 綁定稅號(Steuernummer)與VAT號

步驟2.2: 填寫申報表(Umsatzsteuervoranmeldung)

- 第21欄:本地銷售額(含VAT)

- 第41欄:跨境EU供應額(不含VAT)

- 第60欄:Input VAT總額

- 第83欄:應繳VAT(自動計算)

步驟2.3: 附件上傳

- Intra-Community Supply清單(EC Sales List)

- 進項發票掃描檔(若稅務機關要求)

步驟2.4: 電子簽章與提交

- 使用ELSTER證書簽章

- 確認提交成功(收到確認編號)

法國Edi-VAT系統實操::

差異點::

- 需先在impots.gouv.fr註冊專業帳戶

- 使用CA3表格(月報)或CA12表格(年報)

- 強制附加DEB報表(Déclaration d’Échanges de Biens,商品交換申報)

義大利SDI系統實操::

special requirement::

- 所有B2C發票需透過SDI系統即時上傳(XML格式)

- 需PEC(Posta Elettronica Certificata,認證電子郵件)

- 使用FatturaPA格式(義大利專屬電子發票格式)

階段3: 繳納稅款(申報後10日內)

繳款方式::

Germany::

- SEPA直接扣款(推薦,自動扣款)

- 銀行轉帳至Finanzamt指定帳戶

- 需註明稅號(Steuernummer)作為轉帳備註

France::

- 僅接受線上繳款(通過impots.gouv.fr)

- 可設定自動扣款授權

義大利::

- F24表格繳款(透過銀行或線上)

- 需正確填寫稅碼(Codice Tributo)

繳款時效::

- 德國:申報當月月底前

- 法國:申報後15日內

- 義大利:申報後16日內

Overdue consequences::

- 自動產生滯納金(每日0.01%-0.05%)

- 觸發稽查風險評估

- 多次逾期可能凍結VAT號

圖2: VAT申報流程完整檢查清單

VAT稽查應對策略:從通知函到現場稽查的完整防禦

稽查類型與觸發時機

歐盟VAT稽查分為三類::

1. 桌面稽查(Desk Audit)

- definition:稅務機關審查已提交的申報資料,發現疑點後要求補充說明

- 觸發時機:申報數據異常、比例失衡、邏輯矛盾

- 應對時間:通常30-60日內需回覆

2. 現場稽查(Field Audit)

- definition:稅務人員至企業實體辦公室/倉庫查驗

- 觸發時機:桌面稽查發現重大疑點、第三方舉報、隨機抽查

- 應對時間:收到通知後14-30日進行

3. 特別稽查(Special Investigation)

- definition:針對疑似VAT詐欺的刑事調查

- 觸發時機:MTIC詐欺嫌疑、組織性逃稅、金額巨大(>€500,000)

- 應對時間:可能突襲稽查(無預警)

稽查通知函解讀

德國Finanzamt典型通知函結構::

標題:Prüfungsanordnung(稽查命令)

第一段:稽查依據

“Gemäß § 193 AO wird bei Ihrem Unternehmen eine Umsatzsteuerprüfung durchgeführt.”

(依據稅法第193條,對貴公司進行VAT稽查)

第二段:稽查範圍

- 稽查期間:2022.01.01 – 2024.12.31

- 稽查稅目:Umsatzsteuer(VAT)

- 稽查方式:Außenprüfung(現場稽查)

第三段:需提交資料

- 所有VAT申報表與繳款憑證

- 銀行對帳單(指定期間)

- 銷售發票與進項發票(原件或認證副本)

- 庫存移轉記錄(FBA Inventory Transfer Report)

- 電商平台交易明細(Amazon/eBay完整報表)

- 公司章程、股東名冊

第四段:時程要求

- 資料提交期限:收到函後30日內

- 預定稽查日期:XXXX年XX月XX日

- 預估稽查天數:3-5天

第五段:法律後果

“Bei Nichtvorlage der Unterlagen kann ein Zwangsgeld festgesetzt werden.”

(若不提交資料,可處強制罰款)

稽查應對SOP

收到通知函後24小時內::

步驟1: 確認真偽

- 核對發函機關(Finanzamt地址與電話)

- 致電確認稽查編號(Prüfungsnummer)

- 小心詐騙:真實通知函會有浮水印、官方印章

步驟2: 委託專業協助

- 立即聯繫Fiscal Representative或稅務律師

- 提供通知函副本與所有相關資料

- 討論初步應對策略

步驟3: 內部動員

- 成立稽查應對小組(財務長、會計、法務)

- 盤點現有資料完整度

- 評估潛在風險(如已知少報項目)

收到通知函後7日內::

步驟4: 資料準備

- 依通知函要求分類整理

- 翻譯關鍵文件(如台灣採購合約需翻譯成德文)

- 製作資料索引(方便稽查人員查閱)

步驟5: 自我審查

- 重新計算所有申報數字

- 核對申報表與原始憑證

- 主動發現錯誤:若發現少報,評估是否先行Voluntary Disclosure

步驟6: 準備說明文件

- 撰寫業務說明書(公司歷史、商業模式、供應鏈)

- 準備異常項目說明(如某月銷售額突增的合理原因)

- 整理Input VAT合理性說明(如為何某月Input VAT特別高)

現場稽查當天::

步驟7: 接待與配合

- 指派專人全程陪同(最好為Fiscal Representative)

- 提供獨立辦公空間(避免干擾日常營運)

- 記錄所有對話與要求(錄音需事先告知)

步驟8: 謹慎回答問題

- 僅回答被問的問題,不主動提供額外資訊

- 不確定的問題回答「需查證後書面回覆」

- 避免口頭承諾任何事項(如「我們會補繳」)

步驟9: 要求書面確認

- 稽查人員的任何發現,要求書面列明

- 當日稽查結束,要求簽署「當日稽查紀錄」

- 保存所有簽署文件副本

稽查結束後30日內::

步驟10: 收到初步稽查報告(Prüfungsbericht)

- 仔細閱讀每項發現與建議補稅金額

- 評估是否有事實錯誤或法律誤解

- 諮詢律師是否應提出異議(Einspruch)

步驟11: 決定應對策略

- 完全同意:簽署報告,按期繳納

- 部分同意:針對爭議項目提出說明

- 完全不同意:正式提出異議,準備行政訴訟

步驟12: 繳納或申訴

- 若同意補稅:立即繳納(可爭取分期)

- 若提出異議:在30日內提交書面理由(Einspruchsbegründung)

- 繳納不影響申訴權利(可先繳後退)

常見稽查爭議點與應對

爭議點1: Input VAT不被認可

稽查發現::

台灣賣家B宣稱€50,000 Input VAT,但發票不符合德國規定(缺少完整VAT號、發票號碼格式錯誤)。

B的錯誤應對::

「這些是台灣供應商開的發票,台灣沒有VAT號!」(稅務機關不接受)

正確應對::

- 區分「進口VAT」與「境內VAT」:

- 進口VAT:提供海關進口增值稅繳款書(Form C79/Einfuhrumsatzsteuerbescheid)

- 境內VAT:補正發票格式,要求供應商重新開具

- 提供替代證明:

- 銀行轉帳紀錄(證明實際採購)

- 貨運提單(證明貨物流向)

- 合約與訂單(證明商業實質)

- 部分認可:

- 「我們同意€20,000 Input VAT不被認可,但€30,000有合規憑證請重新審查」

爭議點2: 銷售額被推估

稽查發現::

台灣賣家C申報€100,000銷售額,但Amazon報表顯示€150,000。C解釋「€50,000是退貨」,但無法提供退貨證明。

C的錯誤應對::

「Amazon報表不準確,我們申報的才對!」(稅務機關不接受)

正確應對::

- 立即提供退貨數據::

- Amazon退貨報表(Return Report)

- 退款憑證(銀行對帳單)

- 重新入庫記錄(FBA Inventory Adjustment)

- 解釋時間差異::

- 「€150,000為總銷售額,€50,000退貨發生在次月,依據權責發生制,本月淨銷售額為€100,000」

- 提出修正方案::

- 若確實少報,主動提出「我們願意修正申報並繳納差額€9,500 VAT + 10%過失罰款€950」

爭議點3: Reverse Charge未正確申報

稽查發現::

台灣賣家D從法國供應商採購€80,000包裝材料,供應商發票未收VAT(適用Reverse Charge)。D應在德國VAT申報表同時申報€80,000 Output與Input(淨額0),但D完全未申報。

D的錯誤應對::

「淨額是0,為什麼要申報?」(德國法規要求必須申報)

正確應對::

- 承認程序錯誤::

- 「我們理解即使淨額為0,仍需在申報表第41欄與第60欄分別申報」

- 補正申報::

- 提交修正申報表(Berichtigte Umsatzsteuervoranmeldung)

- 標註「更正Reverse Charge未申報項目」

- 爭取免罰::

- 「此為程序瑕疵而非逃稅(無稅款損失),請求免除罰款」

補稅與罰款計算:各國公式與實際案例

德國補稅罰款計算

法律依據:德國稅法(AO)第235條(利息)、第370條(逃稅罪)

計算公式::

1. 本稅::

補稅金額 = 未申報銷售額 × 適用稅率(19%或7%)

2. 利息::

利息 = 補稅金額 × 0.5% × 拖欠月數

- 0.5%/月 = 6%/年

- 計算起點:應繳日後第15個月起算

- 無上限

3. 罰款::

- 過失(Fahrlässigkeit):10%-20%

- 重大過失(Grobe Fahrlässigkeit):20%-30%

- 故意(Vorsatz):40%

- 組織性逃稅:100%-200%

Practical Cases::

案例1: 過失少報

- 台灣賣家E,2023年Q1少報€20,000銷售額

- 發現時間:2024年10月(拖欠19個月)

- 性質認定:過失(會計錯誤)

計算::

- 本稅:€20,000 × 19% = €3,800

- 利息:€3,800 × 0.5% × 4個月(第15-19月) = €76

- 罰款:€3,800 × 10% = €380

- Total = €3,800 + €76 + €380 = €4,256

案例2: 故意逃稅

- 台灣賣家F,2022-2023年刻意隱瞞€200,000銷售額

- 發現時間:2024年12月(拖欠24個月)

- 性質認定:故意(有虛假文件)

計算::

- 本稅:€200,000 × 19% = €38,000

- 利息:€38,000 × 0.5% × 9個月(第15-24月) = €1,710

- 罰款:€38,000 × 40% = €15,200

- Total = €38,000 + €1,710 + €15,200 = €54,910

- Criminal Liability:可能處3-5年有期徒刑(€38,000逃稅額低於€50,000重罪門檻)

法國補稅罰款計算

法律依據:稅務總法典(CGI)第1727條(罰款)、第1728條(利息)

計算公式::

1. 利息::

利息 = 補稅金額 × 0.4% × 拖欠月數

- 0.4%/月 = 4.8%/年

- 計算起點:應繳日次日

- 上限:補稅金額的40%

2. 罰款::

- 延遲申報:10%

- 少報(非故意):40%

- 少報(故意):80%

- 使用虛假文件:100%

Practical Cases::

案例3: 延遲申報

- 台灣賣家G,應於2024年2月25日申報1月VAT €5,000

- 實際申報:2024年5月10日(延遲75日)

計算::

- 本稅:€5,000(已計算正確)

- 利息:€5,000 × 0.4% × 3個月 = €60

- 滯納金:€150(固定)

- 罰款:€5,000 × 10% = €500

- Total = €5,000 + €60 + €150 + €500 = €5,710

義大利補稅罰款計算

法律依據:總統令633/1972第13條(VAT申報)

計算公式::

罰款(歐盟最嚴格!)::

- 少報:90%-180%

- 未申報:120%-240%

- 未使用電子發票:€500/張 + 90%稅款罰款

Practical Cases::

案例4: 少報

- 台灣賣家H,2023年少報€50,000銷售額

- 應繳VAT:€50,000 × 22% = €11,000

計算::

- 本稅:€11,000

- 罰款:€11,000 × 90% = €9,900(最低)

- Total = €11,000 + €9,900 = €20,900

若被認定「故意」::

- 罰款:€11,000 × 180% = €19,800

- Total = €11,000 + €19,800 = €30,800

圖3: 歐盟主要國家VAT罰款計算對照表

Voluntary Disclosure(自願揭露):最後補救機會

自首制度的法律基礎

歐盟多數國家提供Voluntary Disclosure(自願揭露)或Self-Disclosure(自首)機制,允許納稅人在稅務機關發現前主動揭露未申報事實,以換取減輕或免除刑事責任The

德國Selbstanzeige(自首)::

法律依據:德國刑法(StGB)第371條

構成要件::

- 完整揭露:所有未申報的銷售額、進項、稅款

- 稅務機關未啟動稽查:收到稽查通知函後提出無效

- 立即繳納:揭露後立即繳清所有欠稅與利息

- 無重大逃稅:逃稅額<€25,000可完全免除刑責

效果::

- 免除刑事責任(若符合條件)

- 罰款從40%降至10%

- 避免刑事紀錄

限制::

- 若已收到稽查通知,自首無效

- 若逃稅額>€1,000,000,即使自首仍可能起訴(但減輕刑罰)

法國Régularisation Spontanée(自願更正)::

法律依據:稅務程序法(LPF)第L62條

構成要件::

- 主動提交修正申報表

- 繳納欠稅與利息

- 稅務機關未發現或通知

效果::

- 罰款從40%降至15%

- 免除刑事責任(若逃稅額<€100,000)

自首實操流程

步驟1: 內部審計(1-2週)

自我檢查::

- 重新計算過去3-5年所有申報

- 使用會計軟體或Excel詳細核對

- 列出所有少報/漏報項目

Risk Assessment::

- 計算總逃稅額

- 評估是否超過刑事門檻(德國€50,000、法國€100,000)

- 判斷性質(過失 vs 故意)

步驟2: 諮詢律師(1週)

尋找專業協助::

- 委託刑事稅務律師(Steuerstrafrechtsanwalt)

- 提供完整資料與自我審計結果

- 討論自首可行性與預期結果

成本::

- 律師諮詢費:€200-€500/小時

- 自首代理費:€3,000-€10,000(依複雜度)

步驟3: 準備自首文件(1-2週)

必要文件::

- Selbstanzeige申請書(律師起草)

- 修正申報表(完整3-5年)

- 計算說明(逐月/逐年列明少報金額)

- 繳款計畫(若無法一次繳清)

步驟4: 提交自首(1日)

提交方式::

- 透過律師以掛號郵件寄送稅務機關

- 或親自遞交(要求簽收證明)

- Key:必須在收到稽查通知前送達

步驟5: 繳納稅款(30日內)

繳款要求::

- 德國要求「unverzüglich」(立即,實務上30日內)

- 可申請分期(需說明財務困難)

- 未按期繳納,自首失效

步驟6: 等待稅務機關回覆(3-6個月)

可能結果::

- 接受自首::

- 發函確認免除刑事責任

- 收取欠稅+利息+減輕罰款(10%)

- 結案

- 部分接受::

- 部分項目接受自首,部分認定故意

- 協商和解方案

- 拒絕自首::

- 認定不符合要件(如已啟動稽查)

- 移送檢察機關調查

自首成功案例

案例5: 德國自首成功

contexts::

- 台灣賣家I,2020-2022年使用Amazon FBA德國倉

- 因會計錯誤,少報銷售額€60,000

- 應繳VAT €11,400未申報

- 2023年7月自我發現錯誤

行動::

- 委託德國稅務律師評估

- 準備完整修正申報表

- 2023年8月提交Selbstanzeige

- 同時繳納€11,400 + €684利息 = €12,084

結果::

- 2023年11月收到Finanzamt確認函

- 免除刑事責任

- 罰款€1,140(10%)

- Total Cost = €12,084 + €1,140 + 律師費€5,000 = €18,224

若被稽查發現::

- 本稅€11,400 + 利息€684 + 罰款€4,560(40%) + 律師費€20,000(訴訟) = €36,644

- 可能刑事訴訟(€11,400低於€50,000門檻,但仍有風險)

節省 = €36,644 – €18,224 = €18,420

自首失敗案例

案例6: 已收到稽查通知後提出(無效)

contexts::

- 台灣賣家J,2024年3月15日收到Finanzamt稽查通知

- 2024年3月20日提出Selbstanzeige

結果::

- Finanzamt拒絕自首

- 理由:「已啟動稽查程序(Prüfungsanordnung已發出)」

- J需按正常稽查程序應對

- 無法享受自首減免

教訓::

- 自首需在稅務機關發現前提出

- 收到任何稅務機關來函(即使非正式稽查),自首可能無效

- 時機是關鍵

VAT合規工具與資源推薦

會計軟體(自動化申報)

1. Xero

- Applicable:小型賣家(年營業額<€500,000)

- functionality:VAT自動計算、多國申報、銀行對帳

- Advantages:介面友善、價格低(€25/月)

- Disadvantages:不支援德國ELSTER直連

- 官網::https://www.xero.com

2. DATEV

- Applicable:中大型企業、德國市場

- functionality:ELSTER直連、工資核算、財報生成

- Advantages:德國會計師廣泛使用、權威性高

- Disadvantages:介面複雜、僅德語

- 官網::https://www.datev.de

3. Avalara

- Applicable:跨境電商、多國營運

- functionality:全球稅務合規(含美國Sales Tax)、API整合

- Advantages:支援Amazon/eBay/Shopify自動同步

- Disadvantages:價格高(€200-€500/月)

- 官網::https://www.avalara.com

VAT號驗證工具

VIES(VAT Information Exchange System)

- functionality:驗證歐盟VAT號有效性

- 用途:確認B2B客戶VAT號、申報Reverse Charge

- 官網::https://ec.europa.eu/taxation_customs/vies/

- Free of charge

Fiscal Representative推薦

Big Four會計師事務所::

- PwC::https://www.pwc.com

- Deloitte::https://www2.deloitte.com

- EY::https://www.ey.com

- KPMG::https://home.kpmg

- Advantages:專業度最高、稽查應對經驗豐富

- Disadvantages:費用高(€3,000-€10,000/年)

中型專業機構::

- TaxAssist Accountants(英國)

- Taxback International(愛爾蘭)

- Advantages:性價比高(€1,500-€3,000/年)

- Disadvantages:規模較小,複雜案件可能力有未逮

學習資源

官方指引::

- 歐盟委員會VAT專區::https://ec.europa.eu/taxation_customs/business/vat_en{:target=”_blank” rel=”noopener”}

- 德國Finanzamt指南(德語):https://www.bzst.de{:target=”_blank” rel=”noopener”}

專業課程::

- ACCA VAT Compliance課程(英國會計師協會)

- IFA(國際財政協會)VAT研討會

總結:建立「預防為主、補救為輔」的VAT管理體系

歐盟VAT實務管理的核心在於系統化and專業化。台灣賣家要成功應對,需建立三層防線:

第一層:預防性合規(Prevention)

策略::

- 使用專業會計軟體自動化申報

- 委託資深Fiscal Representative

- 定期內部VAT審計(每季)

- 員工VAT合規培訓

成本::

- 會計軟體:€300-€1,000/年

- Fiscal Representative:€2,000-€5,000/年

- 內部審計:€3,000/次

- Total ≈ €8,000-€12,000/年

第二層:早期發現機制(Early Detection)

策略::

- 監控關鍵指標(Input/Output VAT比例、跨境交易頻率)

- 設定預警系統(如銷售額接近門檻自動提醒)

- 定期核對申報數據與平台報表

- 主動查詢稅務機關信函

成本::

- 監控軟體:€500/年

- 專人負責(兼職):€5,000/年

- Total ≈ €5,500/年

第三層:補救應變計畫(Remediation)

策略::

- 建立稽查應對SOP

- 預留應急資金(建議為年VAT繳納額的20%)

- 與刑事稅務律師保持聯繫

- 必要時立即啟動Voluntary Disclosure

成本::

- 律師顧問費:€2,000/年(retainer)

- 應急資金:視規模而定

- Total ≈ €2,000+/年

投資回報率(ROI)::

- 年度合規成本:€15,500-€19,500

- 一次重大稽查成本:€50,000-€200,000

- 避免稽查即回本3-13倍

最終建議::

VAT合規不是「成本中心」,而是風險管理投資。寧可每年投入€20,000維持合規,也不要冒€200,000+刑事風險的賭注。專業的事交給專業的人,台灣賣家應專注核心業務(產品開發、市場拓展),將VAT管理委託可靠的Fiscal Representative與會計師,這才是長期成功之道。

Frequently Asked Questions

Q1: VAT申報可以延遲嗎?延遲會有什麼後果?

各國規定不同,但普遍不接受延遲。德國允許申請延期(Fristverlängerung),但需在截止日前提出且說明合理理由(如會計師生病)。法國/義大利幾乎不批准延期。後果:(1)滯納金€25-€150/次(2)利息0.4%-0.5%/月(3)觸發稽查風險評估(4)多次延遲可能暫停VAT號。建議:使用會計軟體設定提前提醒(截止日前7天),確保準時申報。若確實無法準時,立即聯繫Fiscal Representative申請延期或先提交初步申報(後續修正)。

Q2: 我已經申報並繳納VAT,後來發現算錯了怎麼辦?

需提交修正申報表(Corrected VAT Return)。流程:(1)重新計算正確金額(2)填寫修正申報表,註明原申報期間與修正原因(3)若多繳:申請退稅(Refund),通常3-6個月退回(4)若少繳:補繳差額+利息(從原應繳日起算)。注意:修正申報有時效限制(德國4年、法國3年),超過時效無法退稅但仍需補稅。建議:若發現錯誤立即修正,拖延可能被認定為「故意」而加重罰款。

Q3: 稽查通知函要求提供「所有銀行對帳單」,我一定要給嗎?

是的,必須提供。德國稅法第200條賦予稅務機關「資訊調取權」(Auskunftsrecht),納稅人有義務提供所有與稅務相關資料,包括銀行對帳單。拒絕提供後果:(1)€5,000-€25,000強制罰款(Zwangsgeld)(2)稅務機關可直接向銀行調取(3)觸發「推估課稅」(Schätzung),按不利推估計算(4)可能涉嫌妨礙公務(刑事責任)。合法保護:僅需提供「業務相關」帳戶,個人生活帳戶可拒絕(需證明確實分開)。建議:委託律師審查通知函要求範圍,僅提供必要資料並註明「僅限稅務用途」。

Q4: 我在Amazon使用FBA,貨物在德國/法國/義大利倉庫,需要在三國都註冊VAT嗎?

視銷售模式而定:(1)若使用Pan-European FBA(Amazon自動分配庫存至7國):必須在所有7國註冊VAT(2)若使用單國FBA(僅德國倉庫),但銷售至法國/義大利:達到遠距銷售門檻(€10,000)前無需註冊,超過後需註冊(3)若使用CEE FBA(捷克倉庫),銷售至德國:需在捷克與德國都註冊。簡化方案:使用OSS(One-Stop-Shop),僅在一國註冊申報所有跨境B2C銷售(但本地銷售仍需當地VAT號)。建議:在啟用Pan-European前諮詢Fiscal Representative,評估7國註冊成本(€10,000-€20,000/年) vs OSS(€2,000-€5,000/年)。

Q5: Voluntary Disclosure(自首)有時間限制嗎?什麼時候提出最有效?

有時間限制,各國不同:(1)Germany:稅務機關「啟動稽查」(發出Prüfungsanordnung)前有效,收到通知函後提出無效(2)France:稅務機關「發現」(découverte)前有效,實務上收到任何稅務機關來函即算發現(3)義大利:稅務機關「通知」(notifica)前有效。最佳時機:發現錯誤後立即(1-2週內)提出,拖延風險:(1)可能期間內收到稽查通知(2)逃稅金額持續累積(利息增加)(3)錯過刑事豁免門檻(如德國€25,000)。實務建議:每季進行內部VAT審計,發現問題立即評估是否自首,不要等到「累積夠多再一起處理」。

Q6: 如果我已經收到稽查通知,還有補救辦法嗎?

收到稽查通知後無法使用自首(Voluntary Disclosure),但仍有補救策略:(1)主動配合:積極提供資料,展現誠意,可能減輕罰款(從40%降至20%)(2)聘請專業律師:專業應對可避免擴大損失(如避免刑事調查)(3)爭取和解:若金額不大(<€50,000),可與稅務機關協商分期繳納、減免部分罰款(4)提出異議:若認為稽查有誤,在30日內提出Einspruch(異議),爭取行政復議機會。最重要:不要逃避或拖延,德國稅務機關對「配合態度」非常看重,積極應對可大幅降低損失。

Q7: 我該選擇OSS還是在每個國家分別註冊VAT?

選擇依據:營運模式與銷售規模:(1)選OSS(One-Stop-Shop)條件:僅B2C跨境銷售、無本地倉庫、年銷售額<€500,000。優點:僅一國註冊、一次申報、成本低(€2,000-€5,000/年)。限制:無法抵扣進項VAT、不適用本地銷售(如FBA)(2)選多國註冊條件:使用FBA、本地銷售額高、需抵扣Input VAT。優點:可完整抵扣、適用所有交易。缺點:成本高(€2,000-€3,000/國/年,5國需€10,000-€15,000)。混合策略:本地銷售用當地VAT號(可抵扣),跨境銷售用OSS(簡化申報),兩者並行。建議:年銷售額<€200,000選OSS,>€500,000選多國註冊,€200,000-€500,000依產品利潤率決定(高利潤選OSS,低利潤選多國註冊以抵扣成本)。

Q8: 聽說可以投保「VAT合規保險」,值得買嗎?

VAT合規保險在德國/荷蘭/英國可投保,承保範圍:(1)因申報錯誤導致的補稅與罰款(2)稽查應對的律師費(3)刑事訴訟的法律費用。保費:年營業額的0.3%-0.8%,如€500,000營業額需€1,500-€4,000/年。理賠上限:€500,000-€2,000,000。是否值得:(1)值得:若年營業額>€500,000、使用Pan-European FBA、無專職稅務人員,保險可有效降低風險(2)不值得:若年營業額<€100,000、僅單國銷售、已委託Big Four代理,保險成本>風險。實務建議:與Fiscal Representative商討,部分代理機構已內含保險(無需額外購買),單獨購買需比較性價比。注意免責條款:故意逃稅不賠、未遵循專業建議不賠,需仔細閱讀條款。

官方參考資料

本文引用以下官方權威來源,確保資訊準確性:

- 歐盟增值稅指令2006/112/EC(EU VAT Directive)

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:02006L0112-20200101{:target=”_blank” rel=”noopener”}

第273條規定記錄保存義務、第250-252條規定申報時程、第206-208條規定繳納時程。 - 德國稅法(Abgabenordnung, AO)

https://www.gesetze-im-internet.de/ao_1977/{:target=”_blank” rel=”noopener”}

第200條資訊調取權、第235條利息計算、第238條罰款規定、第371條自首(Selbstanzeige)規定。 - 德國ELSTER系統官網

https://www.elster.de{:target=”_blank” rel=”noopener”}

官方申報系統使用指南、證書申請流程、常見問題解答。 - 法國稅務總局(DGFiP)VAT指南

https://www.impots.gouv.fr{:target=”_blank” rel=”noopener”}

CA3申報表填寫說明、Edi-VAT系統操作手冊、Voluntary Disclosure程序。 - 義大利稅務局(Agenzia delle Entrate)電子發票系統

https://www.agenziaentrate.gov.it{:target=”_blank” rel=”noopener”}

SDI系統註冊指南、FatturaPA格式規範、罰款計算說明。