歐盟VAT與公司設立:兩者完全不同的法律性質

**否,歐盟VAT註冊與公司設立是兩個完全獨立的法律程序。**台灣跨境電商賣家申請歐盟VAT稅號,不需要在歐盟當地設立公司或分公司。VAT稅號是「稅務識別號碼」,用於申報與繳納增值稅;公司設立則是「法人實體註冊」,涉及商業登記、股東結構、營運地址等法律要求。兩者混淆可能導致誤判合規要求、多付不必要的設立成本,甚至因未正確委託稅務代表而面臨稅務稽查風險。

根據歐盟增值稅指令2006/112/EC,任何在歐盟境內進行應稅交易的企業(包括非歐盟企業),只要符合VAT註冊門檻,即有義務申請VAT稅號並履行申報義務,無需設立當地公司。

為何台灣賣家常誤以為需要設立公司?

許多台灣跨境電商賣家、Amazon賣家、品牌出口商在初次接觸歐盟VAT時,常因以下原因產生「必須設立公司」的誤解:

- 混淆「稅務代表」與「公司設立」:部分歐盟成員國(如德國、法國、義大利)要求非歐盟企業委託「Fiscal Representative(稅務代表)」,賣家誤以為這等同於設立分公司。實際上,稅務代表僅是代理VAT申報與繳納的本地服務商,不涉及公司法人設立。

- Amazon/eBay平台要求誤導:電商平台要求賣家提供「有效VAT稅號」,部分賣家誤以為需先設立歐盟公司才能取得稅號。實際上,台灣公司可直接以「非歐盟企業」身份申請VAT稅號。

- 物流倉儲需求混淆:使用Amazon FBA或第三方海外倉時,賣家需在倉儲所在國註冊VAT,但這不代表需要設立當地公司,僅需取得VAT稅號並委託稅務代表(若該國強制要求)。

- OSS/IOSS制度不熟悉:2021年歐盟推出OSS(一站式商店)與IOSS(進口一站式商店)簡化申報制度後,賣家可在單一成員國註冊VAT並申報所有歐盟27國銷售,無需在每個銷售國設立公司或分公司。

若需了解完整的歐盟VAT註冊門檻判定邏輯,可參考台灣賣家與外貿工廠是否一定要註冊歐盟VAT?完整判斷指南(2026)。

圖2: VAT稅號申請 vs 公司設立比較圖

VAT稅號申請的實際操作流程

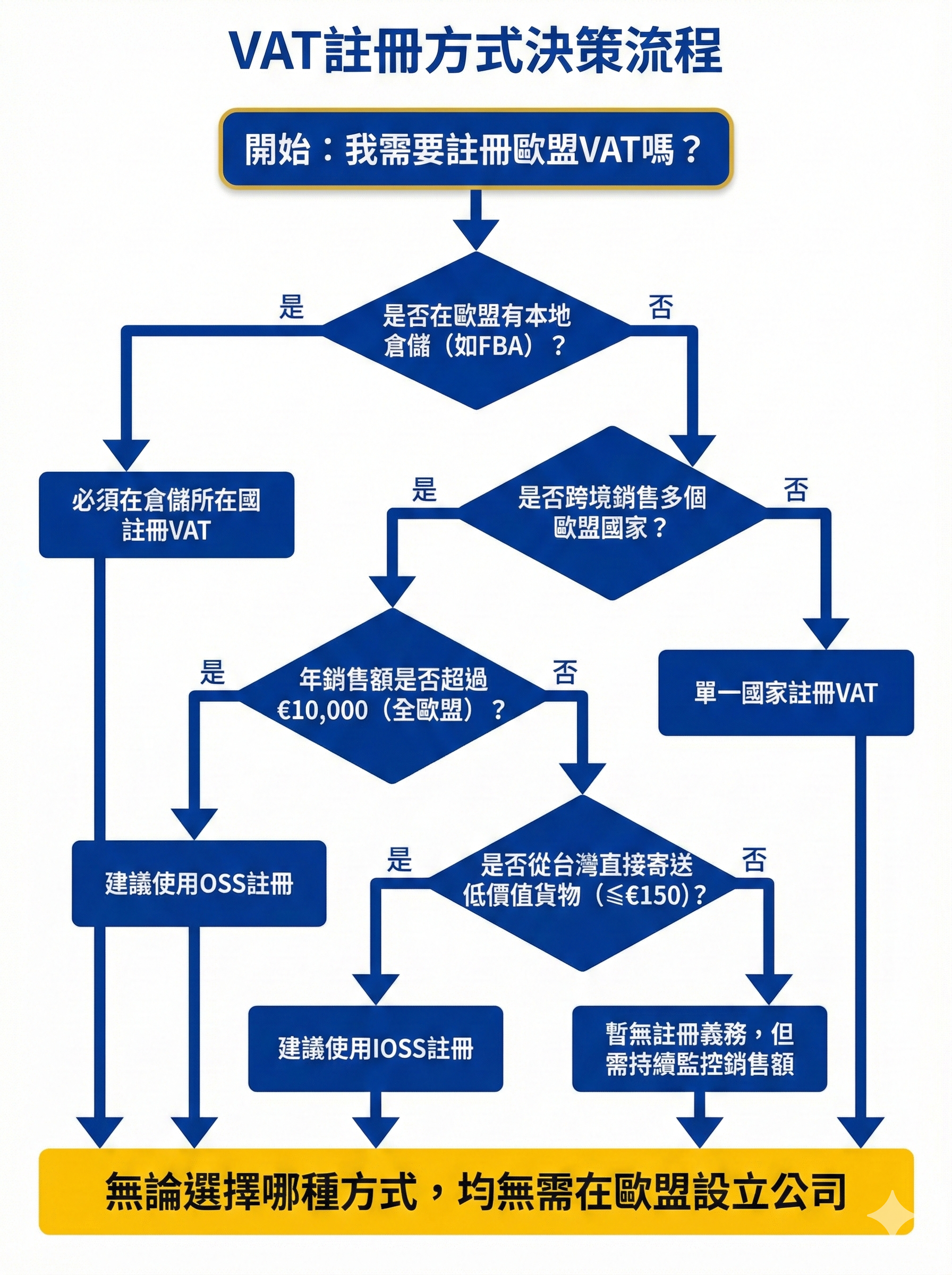

台灣跨境電商賣家申請歐盟VAT稅號時,無需設立當地公司,但需依據銷售模式與目標市場選擇適當的註冊方式:

方式一:直接在單一成員國註冊VAT(傳統方式)

適用情境:僅在單一國家有VAT註冊義務(如僅使用德國FBA倉儲、僅銷售法國市場超過€10,000)

操作步驟:

- 確認註冊門檻:檢查是否符合該國VAT註冊要求(如本地倉儲、超過distance selling門檻)

- 準備文件:台灣公司營業登記證、負責人護照、銷售證明(如Amazon帳戶截圖)

- 委託稅務代表(若該國強制要求):德國、法國、義大利等國要求非歐盟企業委託Fiscal Representative

- 提交申請:透過稅務代表或線上系統向該國稅務機關(如德國Finanzamt)提交申請

- 取得VAT稅號:約2-12週(各國不同),德國約4-8週,波蘭約2-4週

成本:稅務代表年費€800-2,000,申報服務費€50-200/季

方式二:透過OSS制度註冊(簡化方式)

適用情境:跨境銷售多個歐盟國家,年銷售額超過€10,000(全歐盟合計)

操作步驟:

- 選擇註冊國:可選擇任一歐盟成員國註冊OSS(建議選擇波蘭、愛沙尼亞等無強制稅務代表要求的國家)

- 線上申請:透過該國稅務機關的OSS線上系統提交申請

- 取得OSS稅號:約2-4週

- 單一申報表:每季透過OSS系統申報所有歐盟27國的B2C銷售,無需在每個銷售國分別註冊

優勢:無需委託多國稅務代表,大幅降低合規成本

關於OSS與IOSS的詳細比較與選擇建議,請參閱歐盟VAT制度完整解析:進口、倉儲、跨境銷售如何判定?。

方式三:透過IOSS制度註冊(進口簡化方式)

適用情境:從台灣直接寄送低價值貨物(≤€150)至歐盟消費者

操作步驟:

- 選擇註冊國:可選擇任一歐盟成員國註冊IOSS

- 線上申請:提交IOSS註冊申請

- 取得IOSS號碼:約2-4週

- 海關申報:進口時使用IOSS號碼,免除進口VAT,加快清關速度

- 每月申報:透過IOSS系統申報所有進口銷售的VAT

優勢:免除進口VAT,降低消費者成本,提升競爭力

圖3: VAT註冊方式決策流程圖

稅務代表(Fiscal Representative):不是公司設立,而是代理服務

許多台灣賣家在申請德國、法國、義大利等國VAT時,被要求委託「Fiscal Representative(稅務代表)」,誤以為這是設立分公司的前置步驟。實際上,稅務代表僅是稅務申報與繳納的本地代理人,不涉及公司法人設立。

稅務代表的角色與責任

根據德國聯邦財政部規定,非歐盟企業在德國註冊VAT時,必須委託德國本地的稅務代表,負責以下事項:

- 代理VAT申報:每月或每季向德國稅務機關(Finanzamt)提交VAT申報表

- 代繳VAT稅款:代表賣家繳納應繳VAT

- 接受稅務稽查:作為德國稅務機關的聯絡窗口,接受稽查與文件調閱

- 連帶責任:若賣家未繳VAT或申報錯誤,稅務代表需承擔連帶責任

重要提醒:稅務代表的委託費用約€800-2,000/年,但不代表設立公司。台灣公司仍以「非歐盟企業」身份持有VAT稅號,無需在德國設立法人實體。

哪些國家強制要求稅務代表?

| 國家 | 是否強制要求 | 替代方案 |

|---|---|---|

| 德國 | 是 | 無(必須委託) |

| 法國 | 是 | 無(必須委託) |

| 義大利 | 是 | 無(必須委託) |

| 西班牙 | 是 | 無(必須委託) |

| 波蘭 | 否 | 可直接註冊 |

| 愛沙尼亞 | 否 | 可直接註冊 |

| 荷蘭 | 視情況 | 若使用OSS可豁免 |

| 英國(Brexit後) | 否 | 可直接註冊 |

⚠️ 重要提醒: 若選擇OSS註冊,可在無強制稅務代表要求的國家(如波蘭、愛沙尼亞)註冊,透過單一申報表繳納所有歐盟27國的VAT,大幅降低合規成本。

特殊情境:何時才需要考慮設立歐盟公司?

雖然大多數台灣跨境電商賣家無需設立歐盟公司,但以下情境可能需要考慮:

- 設立歐盟營運總部:若計畫在歐盟設立客服中心、物流中心、研發中心等實體營運據點

- 雇用當地員工:需設立公司才能合法雇用歐盟員工並繳納社會保險

- B2B大客戶要求:部分歐盟企業客戶要求供應商必須為歐盟註冊公司

- 銀行開戶需求:部分歐盟銀行要求開戶企業必須為當地註冊公司

💡 實務技巧: 若僅為跨境電商VAT合規,強烈建議先申請VAT稅號,無需設立公司。待業務規模擴大、確有實體營運需求時,再評估設立公司的必要性與成本效益。

關於VAT申報、稽查、補稅與風險補救的詳細操作,請參閱歐盟VAT實務全指南:申報、稽查、補稅與風險補救。

總結

歐盟VAT註冊與公司設立是兩個完全獨立的法律程序,台灣跨境電商賣家申請VAT稅號時,無需在歐盟設立公司或分公司。關鍵重點包括:

- VAT稅號是「稅務識別號碼」,用於申報與繳納增值稅

- 公司設立是「法人實體註冊」,涉及商業登記、股東結構、營運地址等法律要求

- 部分國家(如德國、法國)要求委託「稅務代表」,但這不等於設立公司

- 透過OSS/IOSS制度,可大幅簡化跨境銷售的VAT合規流程,無需在每個銷售國設立公司或委託稅務代表

- 僅在確有實體營運需求(如雇用員工、設立總部)時,才需考慮設立歐盟公司

若對歐盟VAT稅務合規仍有疑問,歡迎參考綠圈圈官網的專業顧問服務。

常見問題FAQ

Q1: 申請歐盟VAT稅號一定要設立公司嗎?

不需要。VAT稅號是稅務識別號碼,台灣公司可直接以「非歐盟企業」身份申請,無需在歐盟設立法人實體。僅在部分國家(如德國、法國)需委託稅務代表,但這不等於設立公司。

Q2: 什麼是Fiscal Representative(稅務代表)?

稅務代表是歐盟部分成員國要求非歐盟企業委託的本地代理人,負責VAT申報、繳納與接受稽查。委託費用約€800-2,000/年,但不涉及公司設立,台灣公司仍以非歐盟企業身份持有VAT稅號。

Q3: 使用Amazon FBA需要在歐盟設立公司嗎?

不需要。使用FBA僅需在倉儲所在國註冊VAT稅號,無需設立公司。若該國要求稅務代表(如德國),委託代理人即可。若使用多國FBA,建議評估OSS註冊以簡化合規流程。

Q4: OSS註冊可以避免設立公司嗎?

是的。OSS允許賣家在單一成員國註冊VAT,透過單一申報表繳納所有歐盟27國的銷售VAT,無需在每個銷售國設立公司或委託稅務代表。建議選擇波蘭、愛沙尼亞等無強制稅務代表要求的國家註冊。

Q5: 哪些情況下才需要考慮設立歐盟公司?

僅在以下情境需考慮:(1)設立歐盟營運總部或實體據點 (2)雇用當地員工 (3)B2B大客戶要求供應商為歐盟註冊公司 (4)銀行開戶需求。單純跨境電商VAT合規無需設立公司。

Q6: 申請VAT稅號需要歐盟本地地址嗎?

視國家而定。若委託稅務代表,可使用代理人地址。若選擇OSS註冊,部分國家(如波蘭)允許使用台灣公司地址。具體要求需向目標國稅務機關或專業顧問確認。

Q7: VAT稅號申請要花多少錢?

各國不同。德國稅務代表年費€800-2,000,申報服務費€50-200/季。OSS註冊通常較便宜,約€500-1,500/年(含申報服務)。IOSS註冊費用類似OSS。公司設立則需€2,000-10,000+(設立費+年度維護費)。

Q8: 不設立公司會影響VAT稅號的有效性嗎?

不會。VAT稅號的有效性取決於是否符合註冊門檻、是否按時申報繳納,與是否設立公司無關。Amazon等平台僅驗證VAT稅號有效性,不要求賣家必須為歐盟註冊公司。

官方參考資料

本文引用以下官方權威來源,確保資訊準確性:

- 歐盟增值稅指令(EU VAT Directive 2006/112/EC)

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:02006L0112-20200101

歐盟官方法律資料庫,明確規定非歐盟企業在歐盟進行應稅交易時的VAT註冊義務,無需設立當地公司即可申請VAT稅號。 - 德國聯邦財政部(Bundesministerium der Finanzen)

https://www.bundesfinanzministerium.de/Web/EN/Issues/Taxation/VAT/vat.html

德國官方稅務機關,詳細說明非歐盟企業在德國註冊VAT時的稅務代表(Fiscal Representative)委託要求與法律責任。 - 歐盟委員會VAT資訊交換系統(VIES)

https://ec.europa.eu/taxation_customs/vies/

歐盟官方VAT稅號驗證系統,可查詢歐盟27國企業VAT稅號有效性,確認非歐盟企業(如台灣公司)持有的VAT稅號合法性。

延伸閱讀

想更深入了解歐盟VAT稅務合規?推薦您閱讀: