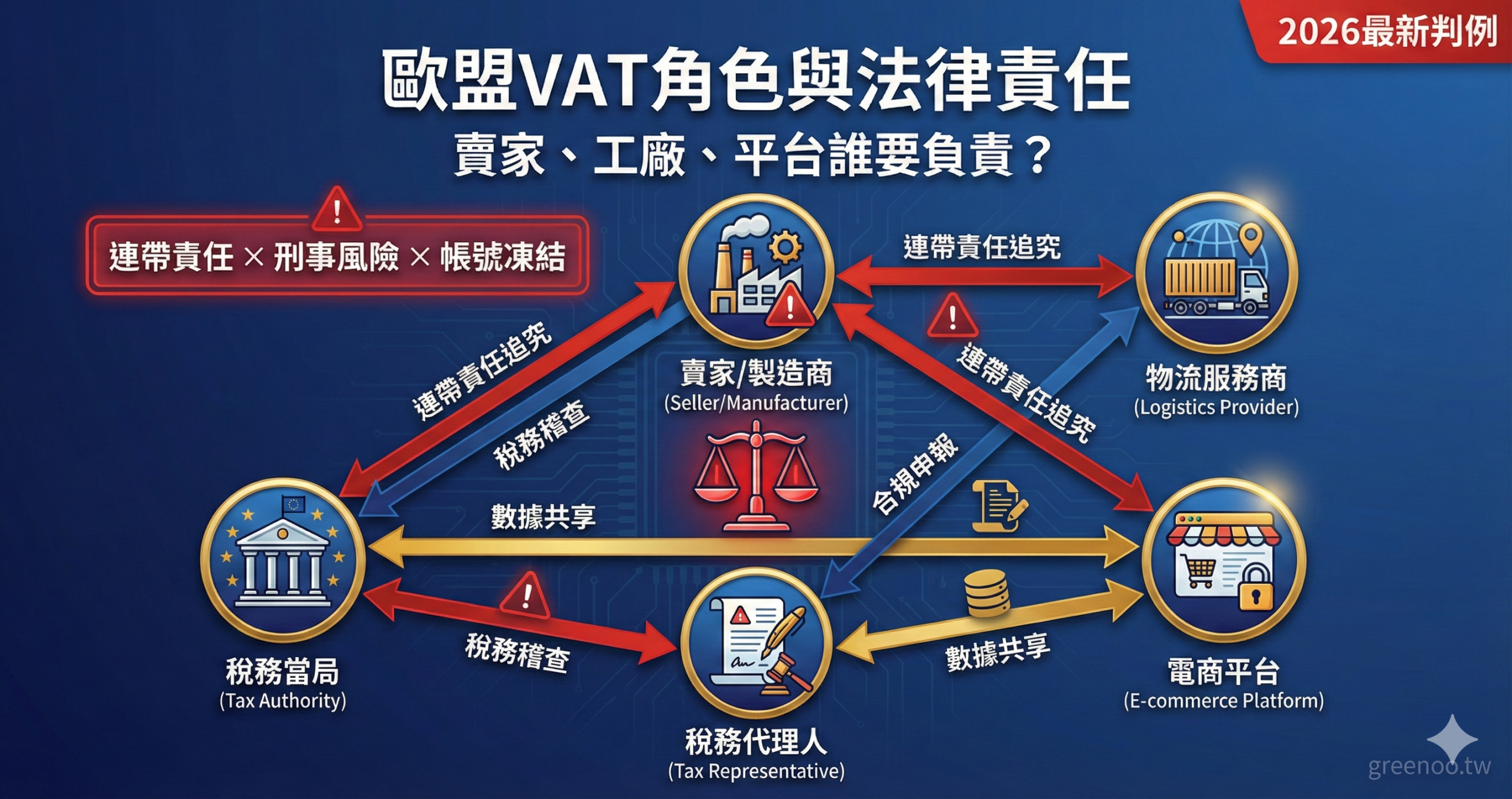

為什麼歐盟VAT責任劃分如此複雜?五大角色交織的風險網

歐盟VAT(Value Added Tax,增值稅)制度不僅涉及複雜的稅率與申報規則,更關鍵的是法律責任的多重分配機制。一筆跨境電商交易,可能涉及:

- 台灣製造商/工廠:生產商品並出口至歐盟

- 台灣或歐盟賣家:在Amazon/eBay等平台銷售

- 物流服務商:負責清關、倉儲、配送

- 電商平台(Amazon/eBay):提供銷售基礎設施

- 稅務代理(Fiscal Representative):代辦VAT註冊與申報

在這個複雜的生態系統中,誰應該註冊VAT?誰負責收取並繳納?若發生逃漏稅,誰要承擔法律責任?答案並非單一,而是依據交易模式、貨物流向、合約約定而動態變化。

更嚴峻的是,歐盟近年引入的Deemed Supplier(視為供應商)規則與Joint and Several Liability(連帶責任)條款,讓電商平台、物流商甚至稅務代理都可能被追究責任。一旦判定錯誤,輕則補繳稅款與罰款,重則面臨:

- 刑事訴訟:VAT詐欺在德國、法國可處3-10年有期徒刑

- 帳號凍結:Amazon/eBay凍結賣家帳戶,無法提現與銷售

- 貨物扣押:海關扣押庫存,直至繳清稅款與罰款

- 連帶賠償:平台向賣家追償已代繳的VAT與罰款

根據歐盟增值稅指令2006/112/EC{:target=”_blank” rel=”noopener”}第205條,任何促成未繳VAT交易的第三方,都可能承擔連帶責任。這意味著即使你是「無辜的物流商」或「不知情的平台賣家」,仍可能被要求代為繳納他人應繳的VAT。

本文將從法律責任主體判定、連帶責任觸發條件、刑事與民事風險三個維度,完整拆解歐盟VAT生態系統中每個角色的權利義務與風險規避策略。

歐盟VAT責任主體判定:五大核心角色解析

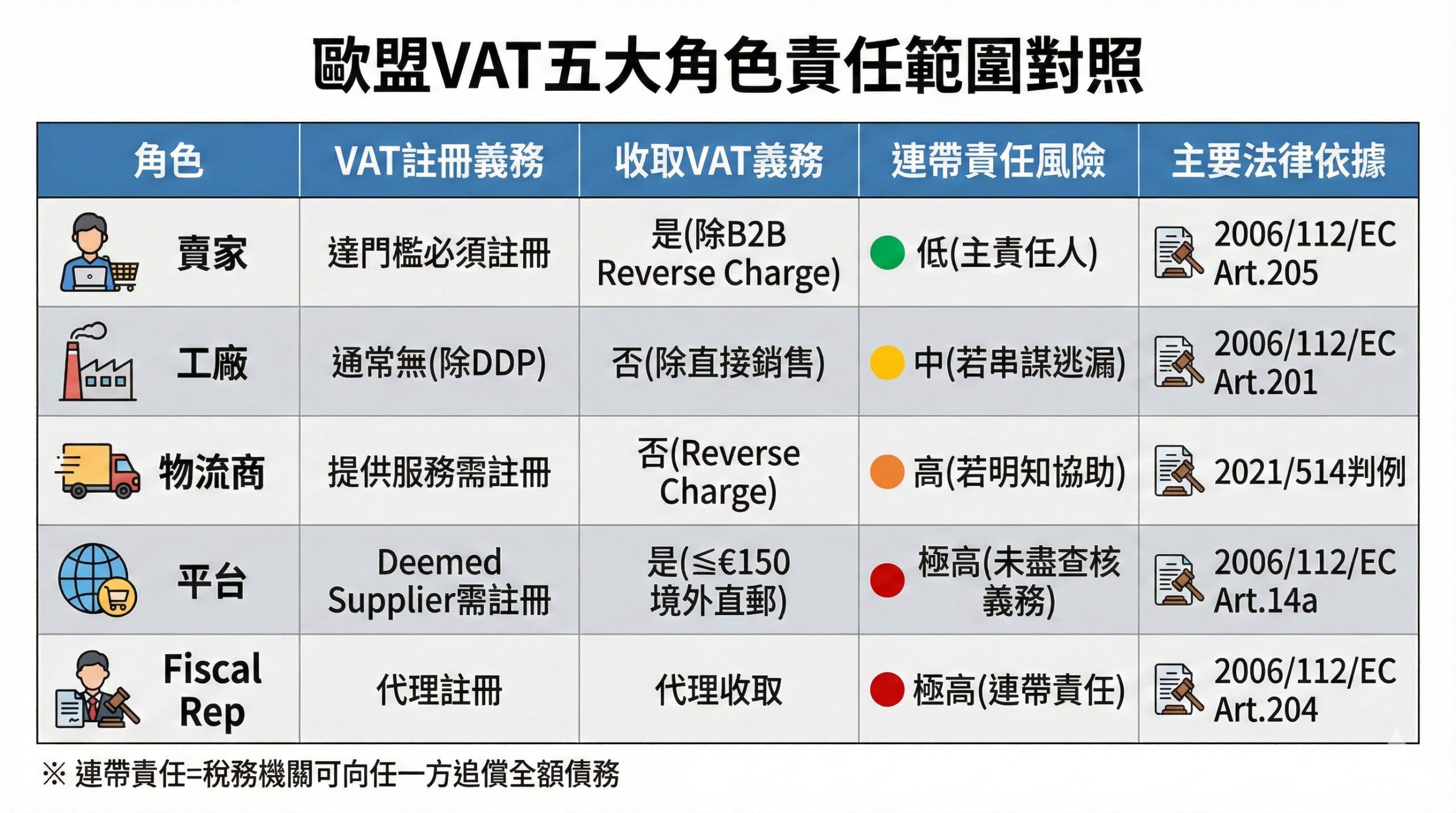

在深入責任劃分前,必須先理解五大核心角色的定義與基本義務:

角色1: 賣家(Seller/Vendor)

定義:直接向最終買家(消費者或企業)銷售商品的法人或個人。

基本VAT義務:

- 註冊VAT稅號(達到門檻時)

- 在發票上正確收取VAT

- 定期申報並繳納VAT

- 保存交易記錄至少5-7年(依國家而定)

責任範圍:

- 主要責任人:絕大多數情況下,賣家是VAT的第一責任人

- 若使用OSS/IOSS:賣家需確保正確申報所有跨境銷售

- 若銷售給企業(B2B):需驗證買家VAT號,錯誤適用Reverse Charge需補稅

實務案例:

台灣賣家A透過自營網站銷售飾品給德國消費者,年銷售€50,000。A必須註冊德國VAT或OSS,收取並繳納VAT。若A未註冊,德國稅務機關可追溯7年,要求補繳VAT(€50,000 × 19% = €9,500) + 罰款(10%-40%,約€950-3,800)。

角色2: 製造商/工廠(Manufacturer/Factory)

定義:生產商品的實體,通常位於台灣或其他第三國。

基本VAT義務:

- 原則上無直接VAT義務:若僅從事生產並出口,不需註冊歐盟VAT

- 例外情況:

- 採用DDP條款(完稅交貨):工廠需負責進口VAT

- 在歐盟設有倉庫或辦事處:需註冊當地VAT

- 直接銷售給歐盟消費者(如自營網站):成為賣家角色

連帶責任風險:

- 若與賣家串謀逃漏VAT(如虛報貨值、拆分訂單規避€150門檻)

- 參與MTIC詐欺(Missing Trader Intra-Community,失蹤貿易商詐欺)

實務案例:

台灣工廠B接受德國買家訂單,以EXW條款出貨(買家負責所有運輸與進口)。B無需註冊VAT。但若B與買家協議虛報貨值從€200降至€140以使用IOSS逃漏進口VAT,B可能被認定為共犯,承擔連帶責任。

角色3: 物流服務商(Logistics Provider)

定義:提供運輸、清關、倉儲、配送服務的企業,包括國際快遞(DHL/FedEx/UPS)、報關行、海外倉(Amazon FBA、第三方倉庫)。

基本VAT義務:

- B2B服務:向賣家收取服務費時,若賣家為歐盟註冊企業,適用Reverse Charge(物流商不收VAT)

- 代收進口VAT:清關時代賣家/買家繳納進口VAT(稱為Disbursement)

- 提供VAT合規數據:向賣家提供庫存轉移記錄、清關文件等

連帶責任風險:

- 若明知或應知貨物涉及VAT逃漏仍協助運輸

- 提供虛假清關文件(如低報貨值、錯誤HS Code)

- 協助拆分貨物規避€150 IOSS門檻

歐盟委員會2021年判例:

德國物流商C協助中國賣家D拆分每批€200商品為兩批€100,以使用IOSS逃漏進口VAT。德國海關認定C「應知」此行為屬VAT逃漏,要求C承擔連帶責任,補繳€50萬進口VAT並處罰€20萬。C雖上訴,但歐洲法院(ECJ)判決C敗訴{:target=”_blank” rel=”noopener”},確立「物流商有合理注意義務(Due Diligence)」。

角色4: 電商平台(E-commerce Platform)

定義:提供線上銷售基礎設施的平台,如Amazon、eBay、Shopee、自營Marketplace。

基本VAT義務:

- 2021年7月1日前:平台僅為「中介」,VAT責任完全由賣家承擔

- 2021年7月1日後:引入Deemed Supplier(視為供應商)規則

Deemed Supplier規則(關鍵!):

當符合以下條件時,平台被「視為」實際賣家,需負責VAT:

- 非歐盟賣家透過平台銷售

- 商品從歐盟境外直郵給歐盟消費者

- 訂單價值≤€150

實務影響:

- Amazon/eBay自動成為VAT責任人

- 平台需註冊IOSS,收取並繳納VAT

- 若賣家未提供有效IOSS稅號,平台需代為承擔

- 平台有權向賣家追償已代繳的VAT

連帶責任擴張:

即使不符合Deemed Supplier條件,平台仍可能承擔責任若:

- 明知賣家未註冊VAT仍允許銷售

- 未履行「合理盡職調查」(Reasonable Due Diligence)

- 提供虛假交易數據給稅務機關

Amazon 2022年實務案例:

德國稅務機關稽查發現,某中國賣家E在Amazon.de銷售€500萬卻未註冊VAT。Amazon因未即時停用E的帳戶,被要求承擔連帶責任,補繳€95萬VAT(€500萬 × 19%)。Amazon雖代繳,但凍結E帳戶所有資金並提起民事訴訟追償,最終E在台灣無資產而Amazon損失慘重。

角色5: 稅務代理(Fiscal Representative/Tax Agent)

定義:受非歐盟企業委託,代辦VAT註冊、申報、繳納的專業服務機構。

兩種類型:

- Fiscal Representative(財稅代表):

- 強制性:德國、義大利、西班牙等國要求非歐盟企業必須委託

- 連帶責任:與委託人共同承擔VAT債務(Joint and Several Liability)

- 收費高:€1,500-3,000/年

- Tax Agent(稅務代理):

- 非連帶責任:僅提供申報服務,不承擔債務

- 適用國家:荷蘭、捷克、波蘭等

- 收費低:€500-1,200/年

法律責任:

- Fiscal Representative:若委託人逃漏VAT,代表需連帶賠償

- Tax Agent:僅在提供錯誤建議導致損失時承擔專業責任

- 共同義務:保密、盡職調查、即時通報異常

德國2023年判例:

Fiscal Representative F代理台灣賣家G申報VAT。G刻意隱瞞€100萬銷售額,僅申報€50萬。德國Finanzamt(稅務局)發現後,要求F與G連帶補繳€9.5萬VAT + €3萬罰款。F雖證明「已盡合理注意義務」,但仍需先繳納,再透過民事訴訟向G追償(耗時2年)。

圖2: 歐盟VAT五大角色責任範圍對照表

Deemed Supplier規則深度解析:平台責任的重大轉變

2021年7月1日歐盟電商VAT改革,最重大變革是Deemed Supplier(視為供應商)規則的引入。這條規則徹底改變電商平台的法律地位,從「中立中介」變為「連帶責任人」。

Deemed Supplier的觸發條件

根據歐盟增值稅指令第14a條{:target=”_blank” rel=”noopener”},當同時滿足以下三個條件時,平台被視為實際賣家:

條件1: 非歐盟賣家

- 賣家不在歐盟27國註冊(包括台灣、中國、美國等第三國賣家)

- 即使賣家在歐盟某國有VAT註冊,但主體公司在境外,仍視為非歐盟賣家

條件2: 跨境直郵

- 商品從歐盟境外直接發貨給歐盟消費者

- 包括:台灣直郵、香港直郵、中國直郵等

- 不包括:從歐盟倉庫(FBA)發貨(此為另一套規則)

條件3: 訂單價值≤€150

- 單筆訂單內在價值(Intrinsic Value)≤€150

- 內在價值 = 商品成本 + 運費 + 保險

- 多件商品同一訂單,總價值計算

實務案例分析

情境A: 台灣賣家H在Amazon.de銷售手機殼,從台灣直郵,單價€25

- ✅ 符合Deemed Supplier條件

- Amazon成為VAT責任人,需:

- 註冊IOSS

- 在收款時收取德國19% VAT(€25 × 19% = €4.75)

- 每月透過IOSS申報並繳納VAT

- 可向H追償(通常直接從銷售款扣除)

- H雖仍為法律上的賣家,但VAT責任由Amazon承擔

情境B: 台灣賣家I在eBay銷售高價手錶€300

- ❌ 不符合Deemed Supplier(€300 > €150)

- I仍為VAT責任人,需:

- 在德國註冊VAT或使用OSS

- 買家清關時繳納進口VAT: €300 × 19% = €57

- eBay無VAT責任,但若I未註冊,eBay仍有通報義務

情境C: 台灣賣家J在Amazon使用FBA,從德國倉庫發貨

- ❌ 不符合Deemed Supplier(非境外直郵)

- J需自行在德國註冊VAT

- Amazon僅為平台,無VAT責任

- 但Amazon有義務驗證J的VAT號,若J未註冊,Amazon需暫停銷售

Deemed Supplier的法律後果

對平台的影響:

- 強制IOSS註冊:Amazon/eBay等主要平台已在愛爾蘭註冊IOSS

- 自動收取VAT:系統自動計算並加入價格

- 承擔繳納義務:每月申報所有境外直郵≤€150銷售

- 追償權利:可向賣家追回已繳VAT

對台灣賣家的影響:

- 免除IOSS註冊負擔:若僅從台灣直郵≤€150商品,無需自行註冊

- 價格透明度提升:買家下單時已含VAT,無清關額外費用

- 利潤壓縮:平台可能從銷售款扣除VAT,需調整定價策略

- 混合銷售複雜化:若同時有FBA(>€150)與直郵(≤€150),需分別處理

Deemed Supplier的合規要點

平台端檢查清單:

- ✅ 已註冊IOSS(如Amazon IE3628476J)

- ✅ 系統自動識別Deemed Supplier交易

- ✅ 發票正確標示IOSS稅號與VAT金額

- ✅ 每月按買家所在國匯總申報

- ✅ 保存交易記錄至少10年

賣家端檢查清單:

- ✅ 確認平台是否使用IOSS(查看發票)

- ✅ 調整定價考慮VAT成本(如€25商品,實收€25÷1.19=€21)

- ✅ 若混合銷售,分開記帳(Deemed Supplier vs 自行申報)

- ✅ 保存平台提供的VAT繳納證明

Joint and Several Liability(連帶責任):誰會被連坐?

歐盟VAT制度中最嚴厲的條款是Joint and Several Liability(連帶責任),意指稅務機關可向任一責任方追償全額債務,被追償方再自行向實際逃漏者追討。

連帶責任的法律基礎

根據歐盟增值稅指令第205條{:target=”_blank” rel=”noopener”}:

“Member States may provide that a person other than the person liable for payment of VAT shall be held jointly and severally liable for payment of VAT.”

(成員國可規定,除應繳VAT者外的其他人,應承擔連帶繳納責任)

各國實施差異:

- 德國:最嚴格,廣泛適用連帶責任

- Fiscal Representative自動連帶

- 物流商若「應知」協助逃漏,連帶

- 平台若未盡查核義務,連帶

- 法國:中等嚴格

- Fiscal Representative連帶

- 物流商需「明知」才連帶

- 荷蘭:較寬鬆

- 僅Fiscal Representative連帶

- 其他角色除非「共謀」

連帶責任的觸發情境

情境1: Fiscal Representative與賣家

案例:台灣賣家K委託德國Fiscal Representative L代辦VAT。K刻意少報銷售額€200,000(實際€500,000),逃漏VAT €57,000。

德國稅務機關行動:

- 稽查發現K少報

- 向K追繳€57,000 + 罰款€22,800(40%)

- K在台灣無資產,無法執行

- 依Joint and Several Liability,向L追繳全額€79,800

- L需先繳納,再透過民事訴訟向K追償

L的抗辯可能:

- ✅ 證明已盡「合理盡職調查」(如要求K提供Amazon報表、銀行流水核對)

- ✅ 證明K刻意隱瞞(如提供虛假文件)

- ❌ 「不知情」不構成抗辯(L有專業義務)

最終結果:即使L證明已盡義務,仍需先繳納,待訴訟勝訴後才可能獲償(實務上K已消失,L損失慘重)。

情境2: 平台與賣家

案例:Amazon.de賣家M(中國公司)銷售€1,000,000但未註冊VAT。Amazon因未即時停用M帳戶,被認定「應知」M逃漏。

德國稅務機關行動:

- 要求Amazon承擔連帶責任,繳納€190,000 VAT

- Amazon代繳後,凍結M帳戶所有資金(€150,000)

- Amazon向M提起訴訟追償剩餘€40,000 + 利息

- M在中國無法送達,Amazon最終損失€40,000

Amazon事後措施:

- 強化VAT號驗證系統

- 銷售額超過€10,000強制要求提供VAT號

- 定期比對稅務機關資料庫(VIES)

- 自動暫停未提供有效VAT號的帳戶

情境3: 物流商與賣家

案例:物流商N協助賣家O拆分每批€500商品為五批€100,以使用IOSS規避進口VAT。海關發現後,認定N「明知」此為逃漏行為。

德國海關行動:

- 扣押N倉庫內O的所有商品(價值€200,000)

- 要求N補繳進口VAT €38,000(€200,000 × 19%)

- 處罰N €15,000(協助逃漏罪)

- 通報N所有客戶,觸發全面稽查

N的慘痛教訓:

- 即使O要求拆分,N仍應拒絕(專業義務)

- 應在合約中明訂「禁止逃漏VAT」條款

- 發現異常應立即通報稅務機關(可免責)

如何避免連帶責任?

Fiscal Representative防護措施:

- 盡職調查(Due Diligence):

- 要求客戶提供公司登記證明

- 核對銷售數據(Amazon報表 vs 申報金額)

- 不定期抽查庫存與發票

- 合約保護:

- 明訂「客戶應提供真實完整資料」

- 約定「若逃漏稅,客戶需賠償所有損失+律師費」

- 設定「擔保金機制」(如預收€10,000作為風險準備)

- 即時通報:

- 發現異常立即通報稅務機關

- 德國法規:主動通報可免除連帶責任

平台防護措施:

- VAT號驗證系統:

- 註冊時強制提交VAT號

- 每月透過VIES系統驗證有效性

- VAT號失效自動暫停銷售

- 銷售額監控:

- 達€10,000自動觸發提醒

- 超過€15,000未提供VAT號,強制下架

- 主動稽查:

- 定期抽查高銷售額賣家

- 比對申報金額與平台交易額

- 異常案例通報稅務機關

物流商防護措施:

- 拒絕可疑請求:

- 拆分訂單

- 低報貨值

- 提供虛假HS Code

- 合約免責條款:

- 「客戶需確保合法繳納所有稅費」

- 「物流商不承擔客戶逃漏稅責任」

- 保險機制:

- 投保「VAT連帶責任保險」(德國有專門險種)

- 保費約營業額0.5%-1%

圖3: VAT連帶責任觸發流程與風險等級圖

VAT刑事責任:何時從稅務違規變成刑事犯罪?

歐盟各國對VAT逃漏的處罰,不僅限於補稅與罰款,嚴重情況會追究刑事責任。理解刑事門檻,是避免牢獄之災的關鍵。

刑事責任的判定標準

德國刑法第370條(Steuerhinterziehung,逃稅罪):

- 構成要件:

- 故意(Vorsatz)提供虛假或不完整的稅務資料

- 導致稅務機關少收或未收稅款

- 逃漏金額≥€50,000(重罪門檻)

- 刑度:

- €50,000-€100,000:最高5年有期徒刑

-

€100,000:最高10年有期徒刑

- 附帶民事賠償(稅款+利息+罰款)

法國稅務刑法(Code général des impôts, Article 1741):

- 構成要件:

- 組織性(organised)或重複性(repetitive)逃稅

- 使用虛假文件或複雜安排(complex arrangements)

- 刑度:

- 最高5年有期徒刑

- 罰金€500,000(可加倍至逃漏金額)

- 禁止經商(interdiction d’exercer)5年

義大利刑法典第10-bis條:

- 構成要件:

- 兩年內逃漏VAT累計>€250,000

- 使用虛假發票(fatture false)

- 刑度:

- 最高6年有期徒刑

- 財產沒收(沒收所有涉案資產)

實際刑事案例分析

德國2022年案例:中國電商集團VAT詐欺案

背景:

- 中國電商公司P在Amazon.de透過100個賣家帳號銷售

- 2018-2021年累計銷售€50,000,000

- 僅申報€5,000,000(90%未報)

- 逃漏VAT約€8,550,000

刑事訴訟過程:

- 德國Zoll(海關)與Finanzamt聯合稽查

- 以「組織性VAT詐欺」(gewerbsmäßiger Steuerhinterziehung)起訴

- 凍結P在德國所有資產(包括FBA庫存€12,000,000)

- 對P公司3名高管發出歐洲逮捕令(European Arrest Warrant)

判決結果:

- P公司罰金€15,000,000 + 補稅€8,550,000

- CEO Q判刑7年(實際服刑4年後假釋)

- CFO R判刑5年

- COO S判刑3年緩刑

- 永久禁止在德國經商

- Amazon配合德國政府,關閉所有相關帳戶

啟示:

- 跨國企業不代表可逃避刑責

- 歐洲逮捕令可在27國執行(Q在西班牙度假時被捕)

- 刑事責任無法透過破產或解散公司規避

法國2023年案例:台灣工廠與物流商共謀案

背景:

- 台灣工廠T與法國物流商U合作

- T虛報貨值(實際€200降至€100)

- U提供虛假清關文件

- 2020-2022年逃漏進口VAT €2,300,000

刑事訴訟過程:

- 法國DGFiP(稅務總局)與DGDDI(海關)聯合偵查

- 以「共謀VAT詐欺」(complicité de fraude à la TVA)起訴T與U

- 凍結U在法國所有資產

- 對T發出國際刑警紅色通緝(台灣未執行)

判決結果:

- U公司罰金€5,000,000 + 補稅€2,300,000

- U公司負責人V判刑4年(實際服刑2年)

- T缺席審判(in absentia),判刑6年

- T在台灣無法執行,但已被法國列入黑名單

- T所有從台灣出口至歐盟的貨物,海關100%開箱查驗

啟示:

- 即使人在台灣,仍會被判刑(雖無法執行)

- 列入黑名單後,所有業務實質停擺

- 物流商的「不知情」抗辯無效(U宣稱不知T虛報,但法院認定「應知」)

刑事責任的預防策略

企業層面:

- 建立內控制度:

- VAT申報需財務長與法務共同簽核

- 禁止單一人員控制申報流程

- 定期內部稽核VAT帳目

- 委外專業服務:

- 使用Big Four會計師事務所(PWC/Deloitte/EY/KPMG)

- 委託專業Fiscal Representative

- 投保「VAT合規保險」

- 建立應變機制:

- 若收到稽查通知,立即委託刑事律師

- 主動配合稽查,展現誠意

- 評估「自首」(Selbstanzeige)可能性(德國可減輕刑罰)

個人層面:

- 切勿親自簽署虛假文件:

- 即使老闆要求,仍可能被追究個人刑責

- 建議以「專業判斷」拒絕(如會計師拒絕簽核明顯錯誤的申報表)

- 保留「脅迫證據」:

- 若被迫參與逃漏,保存email、錄音等證據

- 可作為減輕刑罰的依據(但無法完全免責)

- 考慮「污點證人」:

- 德國、法國有「污點證人制度」(Kronzeugenregelung)

- 主動揭露犯罪可減輕或免除刑罰

台灣賣家與工廠的實務風險管理建議

綜合上述法律責任分析,以下是針對台灣企業的具體風險管理策略:

策略1: 選擇適當的商業模式

低風險模式:

- ✅ 台灣直郵≤€150商品,使用平台IOSS

- VAT責任由平台承擔

- 台灣企業幾乎無風險

- ✅ B2B批發給歐盟註冊企業

- 適用Reverse Charge

- 僅需驗證買家VAT號

- ✅ 委託歐盟當地進口商/總代理

- VAT責任完全由對方承擔

- 台灣企業僅為供應商

中風險模式:

- ⚠️ 使用FBA但銷售額<€100,000/年

- 需註冊當地VAT或OSS

- 風險可控(若正常申報)

- ⚠️ 混合B2C與B2B銷售

- 需正確區分並分別申報

- 建議委託專業代理

高風險模式:

- ❌ 使用Pan-European FBA但未在7國註冊VAT

- 極高稽查風險

- 可能被追溯多年

- ❌ 銷售額>€500,000但自行申報

- 錯誤率高

- 建議委託專業服務

- ❌ 使用多個主體(如多家公司)規避門檻

- 可能被認定為「組織性逃稅」

- 刑事風險

策略2: 建立三層防護機制

第一層:合約保護

- 與Fiscal Representative簽訂「有限責任條款」

- 明訂「代理僅負責申報服務,不保證稅款正確性」

- 約定「因客戶提供錯誤資料導致的損失,由客戶賠償」

- 與物流商簽訂「稅務免責條款」

- 「物流商不承擔客戶稅務合規責任」

- 「客戶需自行確保符合所有稅務法規」

第二層:保險機制

- VAT合規保險(在德國、荷蘭可投保)

- 承保範圍:因申報錯誤導致的補稅與罰款

- 保費:營業額的0.3%-0.8%

- 理賠上限:€500,000-€2,000,000

- 刑事法律費用保險

- 承保範圍:刑事訴訟的律師費、保釋金

- 保費:€2,000-€5,000/年

- 理賠上限:€100,000-€500,000

第三層:應變預案

- 稽查應對手冊:

- 誰負責接待稽查人員(建議律師或會計師)

- 哪些文件可以提供、哪些需法律意見

- 如何記錄稽查過程(錄音、拍照)

- 危機公關方案:

- 若發生刑事調查,如何對外說明

- 如何保護高管(避免被列為被告)

- 如何與稅務機關協商(如分期繳納、減免罰款)

策略3: 定期合規健檢

每季檢查清單:

- ✅ VAT申報金額 vs Amazon/eBay實際銷售額是否一致

- ✅ VIES系統驗證所有B2B客戶VAT號

- ✅ Intra-Community Supply與Acquisition是否配對

- ✅ 所有Input VAT是否有合規發票支持

- ✅ OSS/IOSS申報是否涵蓋所有跨境銷售

每年檢查清單:

- ✅ 委託會計師事務所進行VAT審計(€3,000-€10,000)

- ✅ 檢視Fiscal Representative表現(是否專業、即時)

- ✅ 評估是否需要調整商業模式(如從自行申報改為委外)

- ✅ 更新合約條款(反映最新法規)

- ✅ 員工VAT合規教育訓練

策略4: 善用歐盟「自首減免」制度

多數歐盟國家有**Voluntary Disclosure(自願揭露)**制度:

德國Selbstanzeige(自首):

- 條件:

- 稅務機關尚未啟動稽查

- 完整揭露所有未申報事實

- 立即繳納所有欠稅與利息

- 效果:

- 免除刑事責任(若逃漏額<€25,000)

- 減輕罰款(從40%降至10%)

- 避免刑事紀錄

實務案例:

台灣賣家W發現2020-2021年因會計錯誤少報€80,000銷售額,逃漏VAT €15,200。W委託律師提出Selbstanzeige:

- 補繳VAT €15,200

- 利息(6%) €1,824

- 罰款(10%) €1,520

- 總計 €18,544

若被稽查發現,則需:

- 補繳VAT €15,200

- 罰款(40%) €6,080

- 可能刑事訴訟與律師費€20,000+

- 總計 €41,280+

節省 €22,736 + 避免刑事風險

總結:建立「責任清晰、風險可控」的VAT合規框架

歐盟VAT的法律責任體系,本質上是一套「多方連帶、層層追償」的複雜網絡。台灣賣家與工廠要成功應對,需建立三個核心認知:

認知1: 沒有「絕對安全」的角色

即使你是:

- 僅從事生產的工廠:若協助虛報貨值,仍可能被追究

- 僅提供物流的倉儲商:若明知協助逃漏,仍需連帶賠償

- 僅代辦申報的稅務代理:若選擇Fiscal Representative,自動連帶責任

- 僅提供平台的Amazon:若未盡查核義務,仍需代繳VAT

唯一的保護:建立完整的盡職調查(Due Diligence)與合約保護機制。

認知2: VAT違規不是「罰點錢」的小事

嚴重VAT逃漏會觸發:

- 刑事責任:3-10年有期徒刑(德國已有多起台商被判刑案例)

- 資產凍結:所有歐盟資產(銀行存款、FBA庫存)被凍結

- 國際通緝:歐洲逮捕令在27國有效,出國旅遊可能被捕

- 商譽損害:被媒體報導為「逃稅慣犯」,影響所有業務

唯一的保護:寧可多繳(選保守申報方式),不可少繳(規避逃漏風險)。

認知3: 專業服務是「必要成本」而非「可省開支」

許多台灣企業為節省成本,選擇:

- 自行摸索申報(錯誤率>50%)

- 委託低價代理(€300/月,實際不專業)

- 使用免費工具(缺乏法律保護)

實際成本比較:

- 專業Fiscal Representative:€2,000/年

- 一次稽查補稅+罰款:€50,000+

- 刑事訴訟律師費:€50,000-€200,000

- 商譽損害:無價

唯一的保護:投資專業服務(Big Four會計師、資深Fiscal Representative、VAT合規軟體),遠比事後補救便宜。

常見問題FAQ

Q1: 什麼是Deemed Supplier?會影響我的Amazon銷售嗎?

Deemed Supplier是歐盟2021年引入的規則,當非歐盟賣家從境外直郵價值≤€150商品給歐盟消費者時,平台(如Amazon)被視為實際賣家,需負責收取並繳納VAT。影響:(1)若你從台灣直郵低價商品,Amazon會自動代收VAT,你無需自行註冊IOSS(2)但Amazon會從你的銷售款扣除VAT金額,需調整定價(3)若你使用FBA從歐盟倉庫發貨,不適用Deemed Supplier,仍需自行註冊VAT。

Q2: Fiscal Representative和Tax Agent有什麼差別?我該選哪個?

Fiscal Representative(財稅代表)與委託人承擔連帶責任,若你逃漏VAT,代表需先代繳,再向你追償。德國、義大利、西班牙強制要求。Tax Agent(稅務代理)僅提供申報服務,無連帶責任,荷蘭、捷克、波蘭可選用。選擇建議:(1)若在強制國(德國)有FBA,只能選Fiscal Representative(2)若僅OSS跨境銷售,選Tax Agent節省成本(3)選擇時優先考量專業度而非價格,因連帶責任風險極高。

Q3: 我只是台灣工廠接單生產,為什麼會有VAT責任?

台灣工廠通常無VAT責任,但以下情況會被追究:(1)採用DDP條款:合約約定工廠負責完稅交貨,需繳進口VAT(2)協助買家逃漏:如虛報貨值、拆分訂單、提供虛假商業發票,可能被認定為「共謀」,承擔連帶責任(3)直接銷售給歐盟消費者:如自營網站B2C,需視為賣家註冊VAT。建議:(1)採用EXW/FOB條款,由買家負責所有進口事宜(2)拒絕任何可疑請求(虛報、拆單)(3)在合約中明訂「買家負責所有稅務合規」。

Q4: 如果平台(Amazon)代我繳了VAT,我還需要做什麼?

即使平台使用IOSS代繳VAT(Deemed Supplier情境),你仍需:(1)確認平台已正確收取:檢查發票是否標示IOSS稅號與VAT金額(2)調整定價策略:因平台從銷售款扣除VAT,需確保利潤率(如原售€25含VAT,實收€21)(3)分開記帳:Deemed Supplier銷售(平台代繳)與自行申報銷售(如FBA)需分別記錄(4)保存證明文件:保存平台提供的VAT繳納證明至少7年(5)若混合銷售:仍需在有FBA的國家註冊VAT,申報本地銷售。

Q5: 什麼情況下VAT違規會變成刑事犯罪?

各國刑事門檻不同,但共同要件:(1)故意(非過失)逃漏(2)金額重大(德國≥€50,000、法國無明確門檻但需「組織性」、義大利≥€250,000)(3)使用詐欺手段(虛假發票、複雜架構、隱匿資產)。實務觸發點:(1)少報銷售額>50%(2)使用多個主體分散銷售規避門檻(3)協助他人逃漏VAT(如物流商拆單、會計師製作假帳)(4)拒絕配合稽查或銷毀證據。刑度:德國/法國最高10年,義大利最高6年,實際服刑率約60%(非緩刑)。

Q6: Joint and Several Liability(連帶責任)實際上如何運作?

稅務機關可任意選擇一方追償全額,被選中方需先繳納,再自行向實際逃漏者追償。實例:賣家A逃漏€100,000 VAT,Fiscal Representative B與物流商C都有連帶責任。稅務機關可能:(1)僅向A追繳(若A有資產)(2)向B追繳全額(因B有連帶義務)(3)向C追繳全額(若認定C「應知」)(4)同時向A+B+C追繳,誰先繳誰負責。實務上,稅務機關優先選擇有資產且在歐盟的一方(如B或C),因A可能在台灣無法執行。B/C繳納後,可向A提起民事訴訟,但成功率低(A已消失或破產)。

Q7: 如何判斷我的Fiscal Representative是否可靠?

可靠的Fiscal Representative應具備:(1)專業資格:德國Steuerberater(稅務顧問)執照、會員編號可在官網查詢(2)足夠規模:至少5-10名專職會計師,能應對稽查(3)保險覆蓋:投保專業責任險(E&O Insurance)至少€500,000(4)透明收費:清楚列明註冊費、申報費、稽查應對費,無隱藏費用(5)合約保護:明訂雙方責任、保密義務、終止條款。警訊:(1)價格異常低(€300/月,正常€1,500-2,500)(2)要求「預付全年費用」(3)不願簽訂書面合約(4)無法提供過往客戶案例(5)回覆緩慢(超過3天)。

Q8: 若我已經少報VAT多年,現在該怎麼辦?

建議立即採取Voluntary Disclosure(自願揭露):(1)停止繼續少報:從下個申報期開始正確申報(2)評估逃漏金額:完整計算過去未申報的銷售額與應繳VAT(3)委託專業律師:評估是否符合自首條件與可能後果(4)提出自首申請:透過律師向稅務機關提交完整揭露文件(5)繳納欠稅:補繳所有VAT + 利息(通常6%) + 減輕後的罰款(10%-20%)。時間緊迫性:若稅務機關已啟動稽查(收到通知函),自首無效。若逃漏額巨大(>€100,000),即使自首仍可能被起訴(但可減輕刑罰)。實務成功率:逃漏額<€50,000且主動自首,約90%可免除刑責。

官方參考資料

本文引用以下官方權威來源,確保資訊準確性:

- 歐盟增值稅指令2006/112/EC(EU VAT Directive)

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:02006L0112-20200101{:target=”_blank” rel=”noopener”}

歐盟官方法律資料庫,第14a條規定Deemed Supplier規則、第201-205條規定連帶責任(Joint and Several Liability)條款、第273條規定記錄保存義務。 - 歐盟委員會電商VAT改革解釋文件(2021)

https://ec.europa.eu/taxation_customs/business/vat/e-commerce_en{:target=”_blank” rel=”noopener”}

官方解釋Deemed Supplier規則、€150門檻判定、平台責任範圍、IOSS/OSS與Deemed Supplier的關係。 - 德國稅務犯罪法(Steuerstrafrecht)

https://www.gesetze-im-internet.de/ao_1977/__370.html{:target=”_blank” rel=”noopener”}

德國刑法第370條逃稅罪完整條文,包含構成要件、刑度、自首(Selbstanzeige)減免規定。 - 歐洲法院判例資料庫(CURIA)

https://curia.europa.eu/juris/{:target=”_blank” rel=”noopener”}

歐盟法院針對VAT連帶責任、Deemed Supplier爭議、物流商責任等關鍵判例,確立「應知」(should have known)標準。 - 德國聯邦財政部Fiscal Representative指引

https://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Themen/Steuern/Internationales_Steuerrecht/Allgemeine_Informationen/fiskalvertreter.html{:target=”_blank” rel=”noopener”}

德國官方規定非歐盟企業註冊VAT時Fiscal Representative的強制性、連帶責任範圍、終止程序、盡職調查義務。