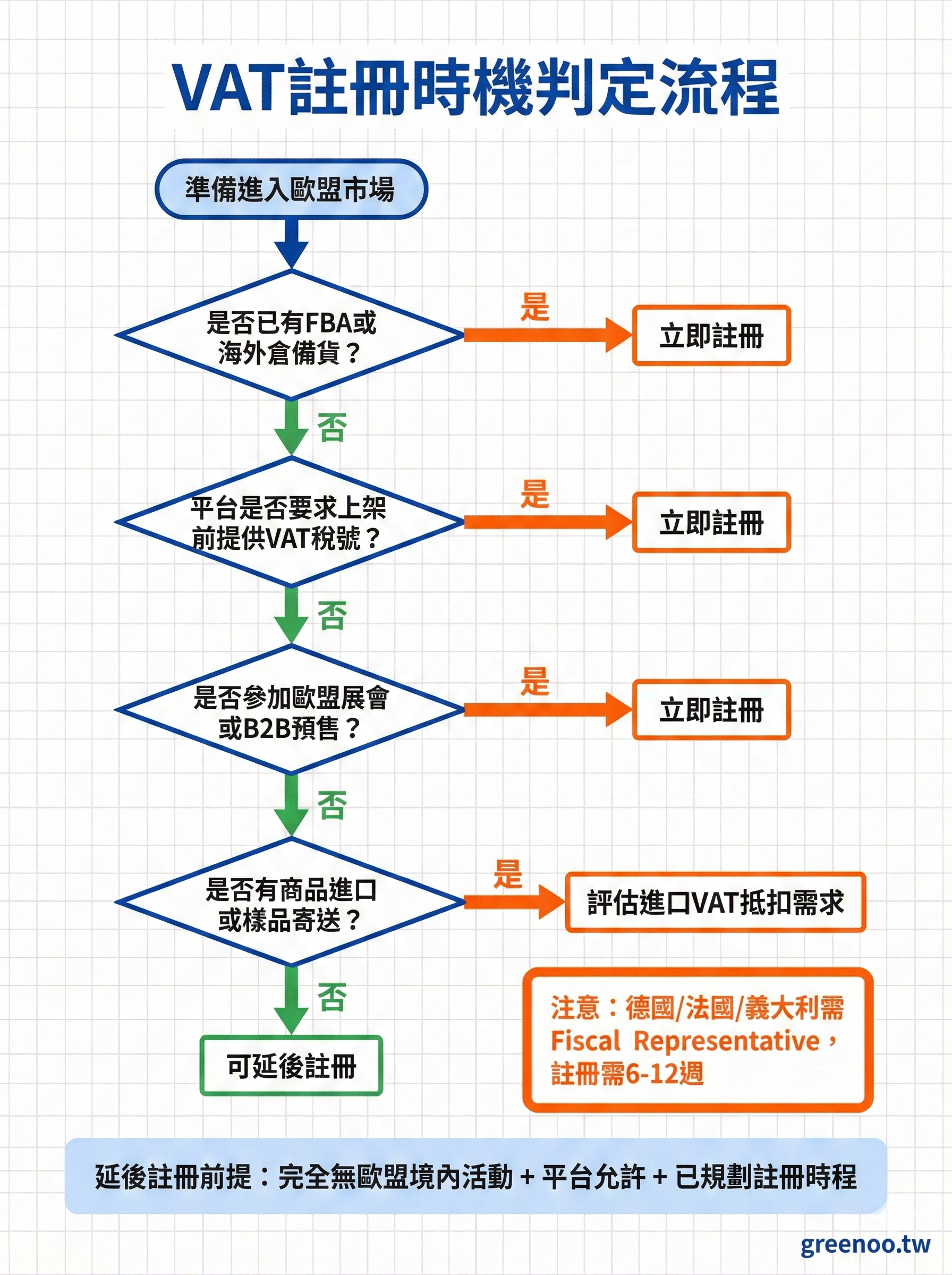

未開始銷售可以延後註冊,但有3個重要前提

可以,台灣跨境電商在尚未開始歐盟銷售前,原則上不需要立即註冊VAT。因為根據歐盟增值稅指令2006/112/EC,VAT義務始於「應稅交易發生時」,若無實際銷售、進口或倉儲行為,不會產生VAT納稅義務。

但必須符合以下3個前提:

- 完全無歐盟境內活動:無商品進口、無FBA倉儲、無預售或試賣

- 平台允許延後提交:Amazon等平台可能要求上架前就提供VAT稅號

- 註冊時程已規劃:部分國家註冊需6-12週,須提前準備避免影響銷售

若已有FBA備貨、參加歐盟展會、或平台要求提供稅號,即使未正式銷售,也可能需要立即註冊。延後註冊看似節省成本,實際上可能導致平台下架風險、稅務稽查罰款或清關延誤。

為何台灣賣家會想延後註冊VAT?

許多台灣跨境電商在進軍歐盟前會猶豫是否立即註冊VAT,主要基於以下考量:

成本考量

- 註冊費用:委託稅務代理人(Fiscal Representative)或會計師申請VAT稅號,德國約€800-2,000/年,法國約€1,200-3,000/年

- 年度維護費:即使無銷售,部分國家仍需定期申報「零申報」,產生會計服務費

- 不確定性:尚未確定銷售策略、目標市場或商品定價,不想提前投入成本

流程複雜度

- 文件準備:需公司登記證明、負責人護照、銀行資訊等文件,且需英文或當地語言翻譯認證

- 時間成本:德國VAT註冊約4-8週,波蘭約2-4週,荷蘭約6-12週,影響產品上架時程

- 代理人選擇:非歐盟企業在德國、法國、義大利等國需委託本地Fiscal Representative,需審慎選擇

策略彈性

- 測試市場:希望先小規模測試歐盟市場反應,再決定是否正式進入

- 平台限制不明:不確定Amazon、eBay等平台的VAT稅號提交時機要求

然而,延後註冊可能帶來更大的稅務風險與營運中斷。根據德國聯邦財政部規定,若企業在德國有倉儲行為(如FBA),即使未銷售,也必須在倉儲行為發生前完成VAT註冊,否則可能面臨罰款與貨物扣押。

哪些情況下「必須」立即註冊VAT?

即使尚未正式銷售,以下4種情況下台灣跨境電商必須立即註冊歐盟VAT:

情境1: 已有FBA倉儲或第三方海外倉

- 判定標準:商品已運抵歐盟境內倉庫(Amazon FBA、第三方海外倉),即使未上架銷售

- 法律依據:倉儲行為視為「進口」或「應稅供應」的前置行為,需在倉儲國註冊VAT

- 實務影響:Amazon要求賣家在FBA備貨前提供有效VAT稅號,否則無法建立FBA庫存

範例:台灣品牌商將商品運至德國FBA倉庫準備銷售,即使尚未上架,也必須在商品抵達前完成德國VAT註冊,並在清關時使用該稅號申報進口VAT。

情境2: 平台要求提前提交VAT稅號

- Amazon要求:歐洲站賣家需在帳戶設定中提供有效VAT稅號,部分類目或促銷活動可能要求上架前驗證

- eBay要求:英國、德國等站點要求賣家在listing前提供VAT稅號

- 平台驗證:透過VIES系統驗證稅號有效性,無效稅號可能導致帳戶限制或下架

範例:台灣Amazon賣家計畫在德國站銷售,但Amazon要求在產品上架前提供德國VAT稅號並通過VIES驗證,否則無法建立listing。

情境3: 參加歐盟展會或B2B交易

- 展會銷售:在歐盟參加展會並現場銷售商品,需在展會國註冊VAT

- B2B預售:與歐盟買家簽訂預購合約,即使未交貨,可能產生VAT義務

- 樣品寄送:寄送商業樣品至歐盟客戶,若價值超過€22,需申報進口VAT

情境4: 跨境電商平台自動代扣VAT

- 平台代收代繳:Amazon、eBay等平台在部分情境下會自動代扣VAT並繳納,但賣家仍需註冊稅號以申報與抵扣

- 進口VAT抵扣:若商品從台灣進口至歐盟,賣家需在進口國註冊VAT才能申請進口VAT抵扣,否則成為額外成本

圖2: VAT註冊時機判定流程圖

延後註冊的3大風險與實務影響

風險1: 平台帳戶限制或下架

- Amazon風險:若未在規定時間內提供有效VAT稅號,可能暫停銷售權限、扣留款項或強制下架listing

- eBay風險:部分歐洲站點要求賣家提供VAT稅號才能刊登特定類目商品

- 實際案例:台灣賣家在Amazon德國站銷售,因延遲提交VAT稅號,帳戶被暫停3週,損失旺季銷售機會

風險2: 稅務稽查罰款與滯納金

- 追溯罰款:若稅務機關認定企業應註冊而未註冊,可能追繳過往所有應繳VAT + 20%-30%罰款 + 滯納利息

- 刑事責任:嚴重逃稅可能涉及刑事責任,影響企業信用與未來歐盟業務

- 稽查觸發:平台數據、海關記錄、客戶檢舉都可能觸發稅務稽查

風險3: 清關延誤與額外成本

- 進口VAT無法抵扣:若未註冊VAT,進口時繳納的進口VAT無法抵扣,成為額外成本(通常為貨值的19%-27%)

- 清關延誤:無有效VAT稅號可能導致貨物被海關扣押,需補件或繳納保證金才能放行

- 物流中斷:FBA備貨延誤可能導致庫存斷貨,影響Amazon排名與Buy Box競爭力

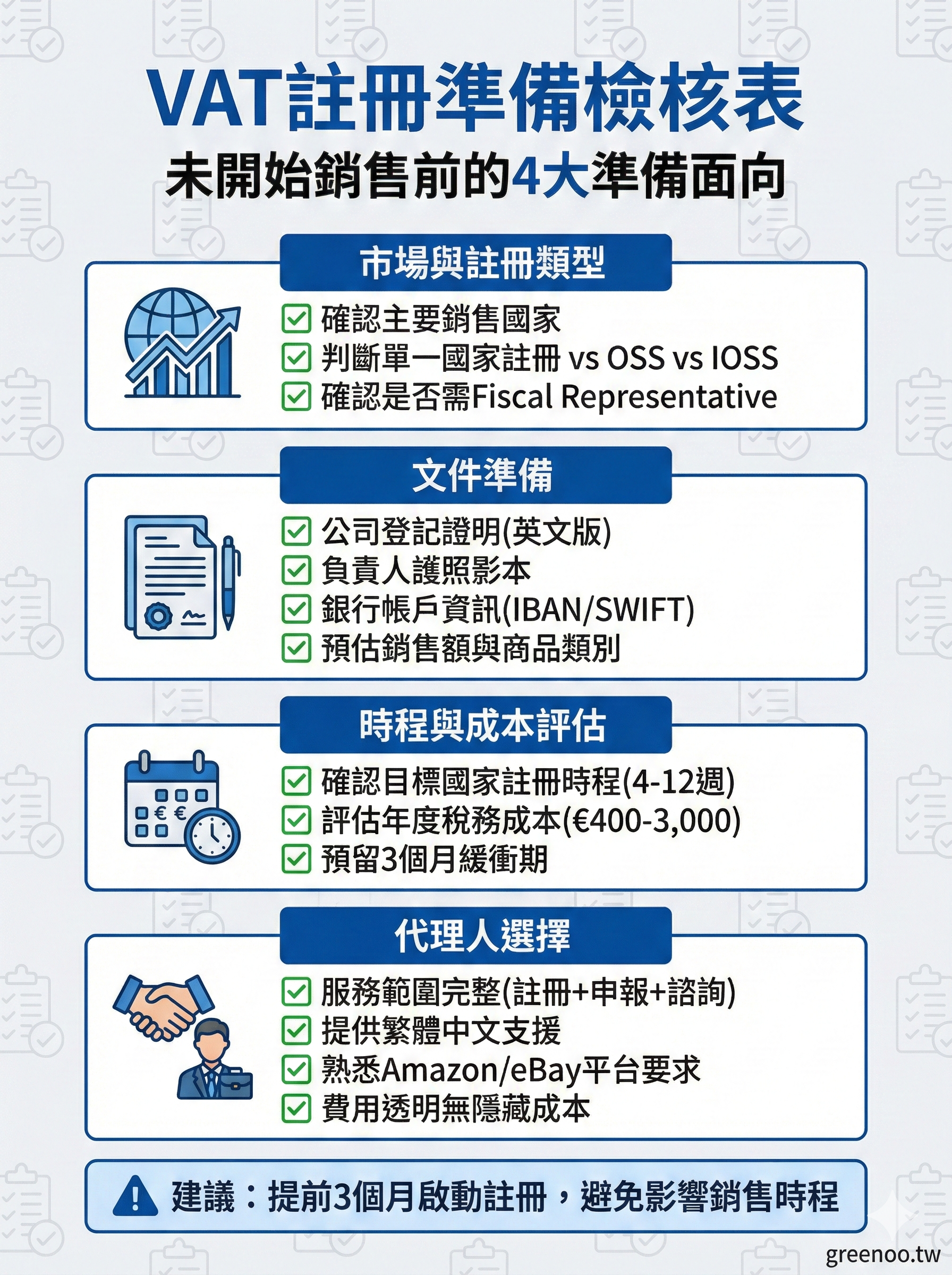

未開始銷售前的4大準備步驟

即使決定延後註冊VAT,台灣跨境電商仍應提前規劃,避免臨時註冊導致營運中斷。

步驟1: 確認目標市場與註冊需求

- 市場選擇:確定主要銷售國家(德國、法國、義大利、西班牙、荷蘭等)

- 註冊類型判斷:

- 單一國家註冊:僅在一個成員國銷售或倉儲

- OSS註冊:跨境B2C遠距銷售,年銷售額€10,000以上

- IOSS註冊:從台灣直郵歐盟,單筆訂單€150以下

- Fiscal Representative需求:德國、法國、義大利、西班牙等國要求非歐盟企業委託本地代理人

步驟2: 準備註冊所需文件

提前準備以下文件,縮短實際註冊時程:

- 公司登記證明(英文版或當地語言翻譯認證)

- 負責人護照影本

- 公司銀行帳戶資訊(IBAN或SWIFT)

- 預估年銷售額與商品類別

- 歐盟買家或供應商資訊(若有)

步驟3: 評估註冊時程與成本

各國VAT註冊時程差異:

| 國家 | 註冊時程 | Fiscal Rep需求 | 年度費用估算 |

|---|---|---|---|

| 德國 | 4-8週 | 必須 | €800-2,000 |

| 法國 | 6-10週 | 必須 | €1,200-3,000 |

| 義大利 | 8-12週 | 必須 | €1,000-2,500 |

| 波蘭 | 2-4週 | 選擇性 | €500-1,500 |

| 荷蘭 | 6-12週 | 選擇性 | €600-1,800 |

| OSS | 2-4週 | 不需要 | €400-1,200 |

建議:若計畫3個月內開始銷售,應立即啟動註冊程序,避免時程延誤。

步驟4: 選擇專業稅務代理人

- 服務範圍:VAT註冊、定期申報、稅務諮詢、稽查協助

- 語言支援:是否提供繁體中文服務,降低溝通成本

- 平台整合:是否熟悉Amazon、eBay等平台的VAT合規要求

- 費用透明:明確的註冊費、申報費、年度維護費,避免隱藏費用

圖3: VAT註冊準備檢核表

需要特別注意的3個重點

重點1: OSS/IOSS可簡化多國註冊

若計畫在多個歐盟國家銷售,選擇OSS(一站式商店)或IOSS(進口一站式商店)可大幅簡化註冊與申報流程:

- OSS適用:歐盟境內跨境B2C遠距銷售,年銷售額€10,000以上

- IOSS適用:從台灣直郵歐盟,單筆訂單€150以下

- 優勢:僅需在一個成員國註冊,透過單一申報表繳納所有歐盟27國的銷售VAT,無需多國分別註冊

詳細OSS/IOSS選擇與適用情境,可參考歐盟VAT制度完整解析:進口、倉儲、跨境銷售如何判定?。

重點2: 不同平台VAT要求時機不同

- Amazon歐洲站:通常要求在FBA備貨前或產品上架前提供VAT稅號,部分促銷活動可能提前驗證

- eBay歐洲站:英國、德國等站點要求賣家在listing前提供VAT稅號,部分類目強制驗證

- Shopify獨立站:若使用第三方支付(如Stripe),可能要求提供VAT稅號以符合歐盟支付法規

建議:在選擇銷售平台前,先確認該平台的VAT稅號提交時機要求,避免臨時註冊影響上架。

重點3: Brexit後英國VAT獨立處理

2021年1月1日起,英國脫離歐盟VAT體系,英國VAT需獨立註冊與申報:

- 英國VAT註冊:若在英國有FBA倉儲或年銷售額超過£85,000,需向HMRC申請英國VAT稅號

- 與歐盟分開:英國VAT與歐盟27國VAT分屬不同體系,無法透過OSS/IOSS合併申報

- 註冊時程:英國VAT註冊約6-8週,建議提前規劃

詳細英國VAT註冊與Brexit影響,可參考HMRC官方指南。

總結

關鍵重點:

- 未開始銷售前原則上可延後註冊VAT,但須符合「完全無歐盟境內活動」、「平台允許」、「已規劃註冊時程」3個前提

- 若已有FBA倉儲、平台要求、展會銷售或B2B交易,即使未正式銷售也必須立即註冊

- 延後註冊可能導致平台下架、稅務罰款(可達銷售額20%)、清關延誤等風險

- 建議提前3個月準備文件、評估註冊時程(德國4-8週、法國6-10週)、選擇專業稅務代理人

- OSS/IOSS可簡化多國註冊,Brexit後英國VAT需獨立處理

若對歐盟VAT註冊時機與稅務合規仍有疑問,歡迎參考綠圈圈官網的專業顧問服務。

常見問題FAQ

Q1: 如果我只是想在Amazon測試市場,一定要先註冊VAT嗎?

若使用FBA(Fulfillment by Amazon)備貨,即使是測試性銷售,也必須在商品運抵FBA倉庫前完成該國VAT註冊。Amazon要求賣家提供有效VAT稅號才能建立FBA庫存。若不使用FBA而是從台灣直郵(每筆訂單€150以下),可考慮IOSS註冊簡化流程。

Q2: OSS和一般VAT註冊有什麼差別?哪個適合我?

OSS(一站式商店)適用於歐盟境內跨境B2C遠距銷售,僅需在一個成員國註冊,透過單一申報表繳納所有歐盟27國的銷售VAT。一般VAT註冊則是在特定國家註冊,僅申報該國銷售。若計畫在多國銷售且年銷售額超過€10,000,OSS更簡便。

Q3: 註冊VAT需要多久?會影響我的上架時程嗎?

各國不同:德國約4-8週、法國約6-10週、荷蘭約6-12週、波蘭約2-4週。OSS/IOSS註冊通常較快(2-4週)。建議在計畫銷售日期前3個月啟動註冊,避免時程延誤影響產品上架或FBA備貨。

Q4: 如果沒有註冊VAT就開始賣,會怎樣?

風險包括:(1) Amazon等平台暫停銷售權限或下架listing (2) 稅務機關追繳VAT + 20%-30%罰款 + 滯納利息 (3) 貨物被海關扣押 (4) 進口VAT無法抵扣成為額外成本 (5) 刑事責任(嚴重逃稅)。實際案例中,台灣賣家因延遲註冊被Amazon暫停帳戶3週,損失旺季銷售。

Q5: 我可以先用別人的VAT稅號嗎?

絕對不可以。使用他人VAT稅號屬於稅務詐欺,可能導致:(1) 平台永久封號 (2) 刑事責任 (3) 稅務機關追究連帶責任 (4) 無法申報與抵扣進項VAT。每個企業必須使用自己的VAT稅號進行合規申報。

Q6: 註冊VAT後,如果沒有銷售還需要申報嗎?

需要。大部分歐盟國家要求已註冊VAT的企業定期提交申報表,即使無銷售也需提交「零申報」(Nil Return)。申報週期通常為月度或季度,逾期未申報可能產生罰款。委託專業稅務代理人可協助處理零申報。

Q7: IOSS和OSS可以同時使用嗎?

可以。IOSS適用於從歐盟境外(如台灣)進口低價值貨物(€150以下)的B2C銷售,OSS適用於歐盟境內跨境B2C遠距銷售。若同時有從台灣直郵(IOSS)和歐盟境內倉儲銷售(OSS),可分別註冊兩種制度。

Q8: 選擇稅務代理人時要注意什麼?

重點包括:(1) 服務範圍是否涵蓋註冊、申報、稽查協助 (2) 是否提供繁體中文支援 (3) 是否熟悉Amazon/eBay等平台VAT合規要求 (4) 費用透明度(註冊費、申報費、年度維護費) (5) 是否為當地認證會計師或稅務顧問 (6) 客戶評價與案例經驗。

官方參考資料

本文引用以下官方權威來源,確保資訊準確性:

- 歐盟增值稅指令(EU VAT Directive 2006/112/EC)

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:02006L0112-20200101

歐盟官方法律資料庫,提供VAT指令完整條文、應稅交易定義、註冊義務起始時點與2021 e-commerce package修訂內容。 - 德國聯邦財政部(Bundesministerium der Finanzen)

https://www.bundesfinanzministerium.de/Web/EN/Issues/Taxation/VAT/vat.html

德國官方稅務機關,提供德國VAT註冊程序、倉儲行為VAT義務、Fiscal Representative要求與申報週期規定。 - 英國稅務海關總署(HMRC)

https://www.gov.uk/guidance/vat-and-overseas-goods-sold-directly-to-customers-in-the-uk

英國官方稅務機關,提供Brexit後英國VAT獨立註冊要求、註冊門檻與IOSS適用情境說明。

延伸閱讀

想更深入了解歐盟VAT稅務合規?推薦您閱讀: